在过去一年被美国国债收益率倒挂、特朗普政府的批评,以及内部分歧搞得焦头烂额之后,美联储决策者上周通过年内第三次降息,终于在这三个方面都达成了妥协。就连白宫都表示,降息使货币政策处于一个更加适当的水平。

目前,美联储多位官员认为短期内该联储不适合进一步降息。美联储副主席克拉里达在接受采访时表示,对美联储货币政策立场“非常满意”;达拉斯联储主席卡普兰认为,货币政策处于“适当”水平;而美联储罗森格伦也指出,美国经济数据显示没有降息的必要。

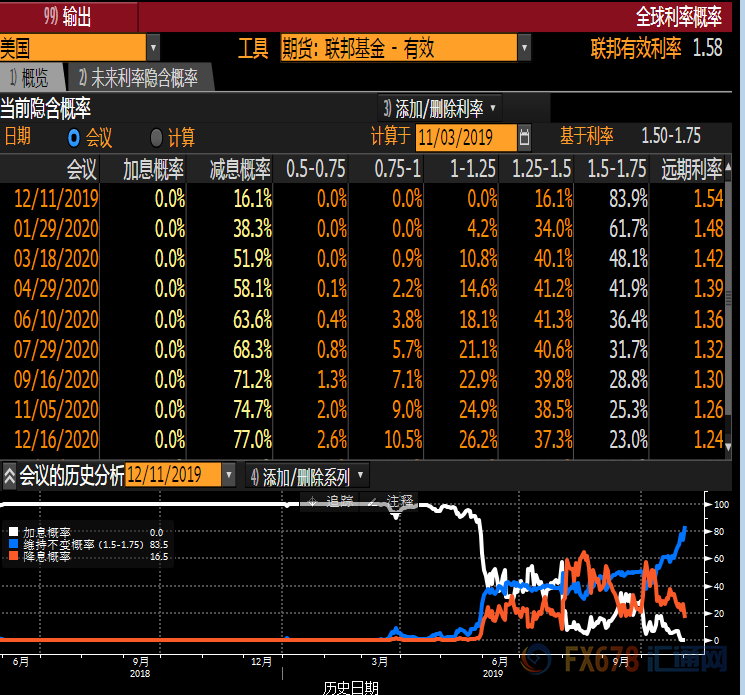

美联储近期再次降息押注减弱

白宫国家经济委员会主任库德洛(Larry Kudlow)称,美联储的货币政策之前过于紧缩,损害了经济,但在周三宣布降息后,“这一阻碍经济增长的巨大障碍正逐步消失”。

尽管美国总统特朗普本人仍对美联储持批评态度,但上周的美联储降息和强于预期的就业报告,似乎缓解了自去年以来美联储一直面临的放宽货币政策的压力。

除了库德洛的讲话外,全球债券市场还削减了对美联储近期再次降息的押注。库德洛还表示,没有讨论过要让美联储主席鲍威尔下台。

今年以来,市场预期与美联储自身的展望之间的差距有时非常大,这让那些既不想向市场低头,又不想给市场带来意外或扰乱市场的政策制定者感到担忧。

但现在市场和美联储的想法基本一致了,即美联储将按兵不动,经济则继续前进。上周五公布的数据显示,10月新增12.8万个非农就业岗位,尽管该数据受到通用汽车罢工的影响,但仍高于预期。

根据芝加哥商业交易所集团(CME)的数据,投资者预计美联储将维持利率不变至少至明年4月。

美联储副主席对美联储货币政策立场“非常满意”

美联储副主席克拉里达在接受采访时表示,“我们进行了调整,如果没有进行这75个基点的调整,我对经济的看法就不会像现在这么乐观。”他随后在纽约举行的一次活动中补充称,今年放宽货币政策的全面影响尚未显现。

克拉利达认为,美国经济和美联储的货币政策“处于良好位置”,进一步强调了美联储本周传达的信息,即在经济前景改变之前,联储料将保持利率不变,今年连续三次降息“将继续为经济提供有意义的支持。

克拉里达对现在的货币政策立场感到非常高兴,风险平衡仍然“有些”偏向下行,上周五的就业数据代表“劳动力市场相当强劲”。总体而言,美国消费者的状况从未如此好过。美国经济增长正在“趋势增速范围内”, 预计会继续保持这一增速区间,经济还没有到周期的末期。

负利率不在美国考虑之列,所以在公开场合会尽量避免批评全球其他央行的政策。认为那些考虑负利率效果的人需要考虑,基于市场参与者对负利率持续时间的预测,它们可能有不同的效果。

美联储金融部门的杠杆水平很低,这极大地增加了金融部门的资本额和流动性。基本上,如果愿意,考虑金融稳定风险时可以无视其他因素,这表明金融系统脆弱性相对温和。

达拉斯联储主席卡普兰:货币政策处于“适当”水平

达拉斯联储主席卡普兰表示,美联储今年三度降息,使货币政策达到了“适当”的水平。货币政策基本上处于恰当水平,强烈建议现在我们应该耐心等待。

由于劳动力老龄化和全球贸易紧张局势,美国经济的增长正在减速,2019年下半年料达到1.7%或1.8%

在谈到贸易的不确定性时。资本支出急剧下降,人们正在完成现有的项目,没有在新项目上投入大量资金。

对于高额公司债务,卡普兰对此感到担忧。担心这可能会加剧经济下滑,因为其有可能导致“金融状况突然收紧”,如果美墨加协定获得通过,商业投资可能会有一轮爆发性增长。

美联储罗森格伦:美国经济数据显示没有降息的必要

波士顿联储主席罗森格伦表示,由于经济增长、失业率和通胀数据显示不需要额外的宽松政策,因此他本周不赞同降息。在今年美联储的三次降息决策中,罗森格伦均投了反对票。

他上周五发表声明称,劳动力市场趋紧、通胀接近目标、实际GDP围绕潜在估值水平增长,且围绕国际贸易问题和英国脱欧的风险有所缓和,认为不需要进一步放松政策。

明确的信息

美联储北京时间上周四凌晨(10月31日)将联邦基金利率目标区间下调0.25个百分点,至1.50%-1.75%。此举,加上表明本轮“周期中”降息已经结束的新措辞,似乎也让美联储官员的意见更为接近,之前美联储两大阵营间的分歧十分严重,一派希望降息,另一派则希望维持利率不变。

卡普兰在休斯顿发表讲话称,“我愿意支持此次降息,只要满足这个条件,即在政策声明中明确表示,目前货币政策设定在一段时间内将是’恰当的’。对我来说,让市场和公众明白,不应期望美联储在今年三度降息后再采取额外行动是很有必要的,这样我才能接受该降息决定。”

并不是所有的美联储政策制定者都同意降息。波士顿联储主席罗森格伦和堪萨斯城联储总裁乔治对周三的政策决定投了反对票,他们对7月和9月的降息决定也持反对意见。

最新就业数据公布后,美股主要股指创下新高。罗森格伦发表讲话称,“由于劳动力市场紧张,通胀接近目标,实质GDP以接近趋势增长率的速度增长,以及围绕贸易和英国退欧的风险减弱,我认为无需进一步放宽政策。”

另一方面,至少有一位政策制定者暗示,可能需要进一步放宽政策。明尼阿波利斯联储主席卡什卡利表示,美国当前还没有达到充分就业水平,之前公布的就业报告显示,美国失业率小升至3.6%,但按历史标准来衡量,仍处于极低水平。

卡什卡利指出,通胀率仍低于美联储2%的目标,“最佳的货币政策应该让我们的就业和物价稳定目标处于绷紧的状态。这两个目标目前没有——自金融危机以来一直都没有处于这种状态,政策太紧了。”

但当美联储在12月发布新的经济和政策预测时,可能会透过这些预测反应出联储内部已达成广泛共识。

克拉里达表示,他认为美国的此轮经济扩张还有持续的空间,称美国经济还没有进入此轮商业周期的晚期,消费者支出“从未像现在这样好”。

市场对于美联储后续是否降息仍有分歧

目前市场对于未来是否继续降息亦依然存在分歧。联邦基金利率期货显示,美联储12月份维持当前利率不变的可能性显著增加,降息的概率下降;目前交易员预计美联储12月降息的概率为16.1%,2020年4月降息的概率为58.1%。

相比之下债券市场却呈现另一种情况,对利率前景敏感的2年期美国国债收益率1日收报1.554%,与当天纽约联储有效联邦基金利率(EFFR)1.82%差距为27个基点,依然存在一次降息的空间。

BMO利率策略师杰弗里(Ben Jeffery)表示,与股市不同,债市更多看到的是包括就业增速放缓等利空面,认为经济前景乐观并不令人完全信服。

荷兰国际集团首席经济学家奈特利表示,美联储并没有对降息完全关上大门,只是更多把焦点放在经济数据上。现阶段制造业疲软和强势美元的警报依然没有排除,在贸易形势不确定性排除前,美联储应该为美国经济提供更多“保险”。

奈特利认为,在欧洲和亚太地区多个主要经济体经济未完全见底的情况下,美国出口依然面临考验,这也将对制造业产生负反馈,目前美国经济放缓压力犹存。

巴克莱及摩根大通放弃美国12月降息预期,因就业数据强劲

鉴于12月发布的强劲就业报告,巴克莱和摩根大通放弃了有关美联储将于12月再次降息的预测,目前预计决策者将按兵不动。

经济学家Pooja Sriram在电子邮件中表示,巴克莱预测明年美联储将继续维持利率不变;摩根大通的Michael Feroli在研报中写道, 美联储将“暂时”按兵不动。

美国银行维持第一季度降息一次的预期,道明证券预计明年上半年将降息三次,瑞银证券预计2020年将降息三次。

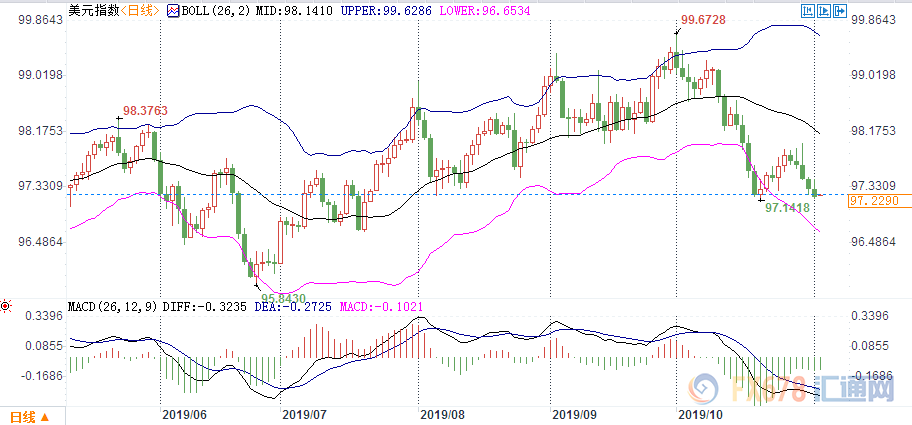

美国数据喜忧参半,美元冲高回落

分析人士认为,美联储进一步强调了数据依赖,考虑到当前美国经济依旧疲软,因此市场对于美联储暂缓降息仍持有疑虑,因此美元冲高回落。

而数据方面,尽管美国非农就业表现亮眼,但是制造业PMI数据不及预期,令美元乐极生悲。

上周五公布10月非农就业报告显示,新增就业岗位放缓程度不及预期,且前值大幅上修;失业率回升0.1个百分点,也符合预期;薪资符合预期,且前值也上修。 数据公布后,市场对于美联储降息预期进一步降温。受此影响,美元一度回升至97.5附近。

同时尽管平均小时薪资年率符合预期,但是月率不及预期,仅录得0.2%。考虑到当前消费对于美国经济的推动作用,薪资数据下滑可能会进一步传导至通胀和消费领域。

而随后公布的制造业PMI也不及预期,暗示美国制造业仍处于衰退的过程中,这可能会导致部分中小型制造业企业感到压力,因而导致失业率回升。上周三公布的GDP数据暗示,企业投资不足正成为拖累美国经济的重要因素,制造业进一步放缓可能会导致企业投资进一步下降。 受此影响,美元刷新一周低点至97.1597,录得连续5个交易日收跌。 (美元指数日线图)

(美元指数日线图)

截止北京时间08:30,美元指数窄幅震荡,报97.23,日内涨幅0.03%。

MyFxtop迈投(www.myfxtop.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本站部分文章基于互联网的整理,我们会把真正“有用/优质”的文章整理提供给浏览者。如果文章所有者并不想本站转载其文章,如有侵犯,请联系我们,我们将第一时间删除。

另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。