北京时间周四(9月19日)凌晨2:00,美联储将公布新一期利率决议。外界普遍预期美联储本周会实现年内第二次降息25个基点的目标。美联储同时还会更新经济预期和利率点阵图。

主席鲍威尔将在半小时后召开新闻发布会。由于美联储决策层对于经济前景及应对之策的看法存在严重分歧,且近期宏观经济发出的信号相互矛盾,投资者的关注焦点集中在未来利率路径和鲍威尔措辞上。

★上期回顾

美联储在7月份政策会议后启动逾十年来的首次降息,幅度为25个基点。美联储声明称,企业固定投资增长疲弱,基于市场的通胀补偿指标仍低,全球经济发展对经济前景的影响以及通胀压力迟滞。

美联储还承诺,8月份完成减持系统公开市场账户内所持证券的工作(即结束缩减资产负债表),较先前预期提早两个月。

★本期看点

内部分歧料继续扩大

圣路易斯联储主席布拉德、明尼亚波利斯联储主席卡什卡利以及芝加哥联储主席埃文斯等鸽派决策者近期呼吁采取更多宽松政策,以应对低通胀及美债收益率曲线倒挂现象。

而鹰派决策者,如克利夫兰联储主席梅斯特、费城联储主席哈克和堪萨斯联储主席乔治愈发持怀疑论调。更新后的利率点阵图料反映出,美联储决策层意见分歧扩大的状况。

北美信托驻芝加哥的首席经济学家Carl Tannenbaum称,美联储的内部分歧很大,如果与会者没有看到增长恶化,那么他们愿意降低多少利率?他们并不一定会进一步行动

。

未来利率路径或更迷茫

美联储点阵图呈现的这种分歧,与政策的实际形成关系不大,但在本周会议结束后,可能会使利率前景的迷雾更浓。

贝莱德的分析师里德(Rick Rieder)称,本周美联储可能降息25个基点,但应该做得更多,我认为他们应该降息50个基点

。

LPL Financial资深市场分析师Ryan Detrick指出:“风险资产多头应该支持本周降息25个基点,因为25个基点的降息被视为‘预防性降息’;而降息50个基点则意味着,美联储认为未来会出现大麻烦。”

瑞银(UBS)预计美联储降息25个基点,乔治和罗森格伦持反对意见。预计点阵图将下移,中期联邦基金利率下调,长期期联邦基金利率保持不变

。

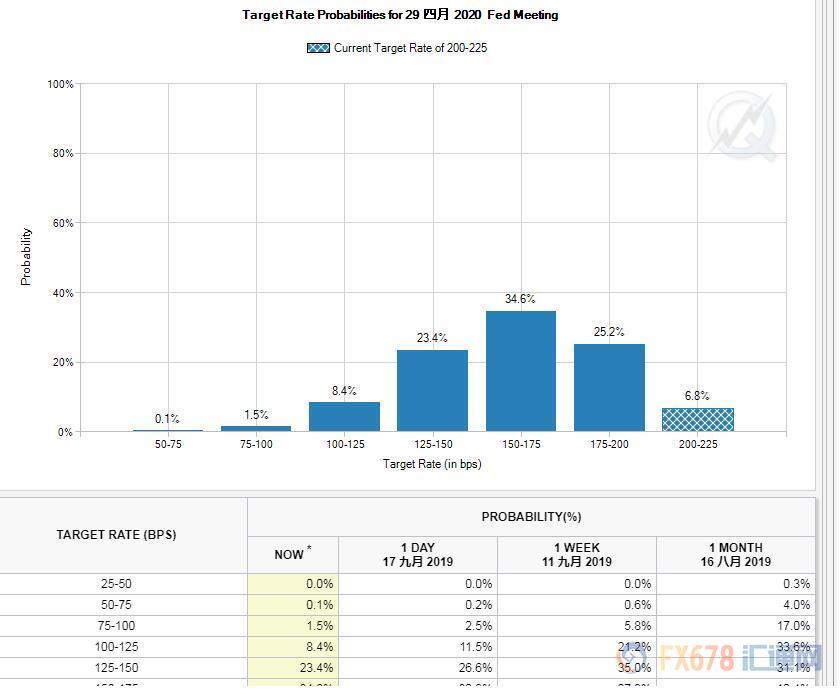

CME“联储观察”工具显示,美联储年底前降息三次的概率跌至近40%,一周前还高达近75%;2020年4月份累计降息四次的概率不足40%;一周前逾60%。

近期宏观信号矛盾重重

美联储面临最大的困惑是,经济数据发出的信号矛盾重重。经济数据既暗示美国制造业或许在萎缩,通胀仍然低迷;但同时显示,美国家庭仍在扩大消费,而且企业整体上增加了大量就业岗位。

强劲的零售销售和薪资持续增长料让波士顿联储主席罗森格伦愈发相信,当前的经济状况并不支持进一步宽松政策。他在7月的政策决定中投下反对票。

通胀前景变数增多

沙特石油设施上周末遭袭,导致该国逾半数产能受损,导致油价创下逾20年来最大涨幅。尽管沙特方面随后宣称,产能恢复进程将远快于预期的几个月,油价在之后回吐近半数涨幅,但中东地缘局势已经因此进一步恶化,油价可能就此开启新的升势。

美联储此前表示,经济活动持续扩张、就业市场状况强劲以及通胀接近2%目标是最有可能的结果,但该前景仍有不确定性。

有人认为,油价不断走高会推升通胀,似乎又增添了美联储未来遏制进一步宽松的理由;但也有人认为,美国能源企业又巨大潜能扩大页岩油钻探和开采,完全有能力平抑油价上涨带来的负面作用。

咄咄逼人的白宫

美国总统特朗普提名的填补美联储职位空缺的人选谢尔顿周二(9月17日)淡化美联储的独立性,呼吁美联储与白宫更紧密地合作,此举将会颠覆美联储目前的货币政策操作。

她在《华尔街日报》发表的一篇评论文章中写道,美联储应该寻求与国会和总统建立更协调的关系,以实现包括缩小贸易逆差在内的目标。

尽管大多数主流经济学家认为,特朗普试图影响美联储的做法,有可能引发通胀失控,这曾困扰不少央行不独立的国家,但谢尔顿对此欣然接受。

特朗普多次抨击美联储的独立性,要求美联储主席鲍威尔将利率降至零以下,以提振经济增长,助力政府的贸易政策,并帮助美国更好地与已经实施负利率的其他国家竞争。

DoubleLine Capital首席执行官Jeffrey Gundlach表示,美联储更有可能“很快”恢复其资产负债表的扩张。美联储将可能启动“轻度量化宽松”,让资产负债表扩张“与货币增长一致,就像他们在信贷危机之前所做的那样”

。

贸易纷争拖累企业

投资者还密切关注中美贸易谈判进展。美中副手级贸易谈判定于周四在华盛顿举行,旨在为10月份解决贸易纷争的高级别会谈铺平道路。

久拖不决的贸易纷争令达拉斯联储主席卡普兰等官员担心,工厂产出放慢以及企业投资减少。卡普兰对7月降息投下赞成票。

据富瑞金融集团股票策略师Steven DeSanctis,小型企业被认为更容易受到美国经济状况影响,而且债务负担更重,资产负债状况更弱。预计利率下降将改善这两方面的状况。

★机构前瞻

新西兰银行:焦点将转向美联储主席鲍威尔的措辞

正如他在杰克逊霍尔的演讲中所言,新西兰银行预计,围绕“贸易不确定性”的言论将得到广泛传播,由此而来的货币政策路径或显示宽松风将继续吹、点阵图预计联邦基金利率料将显示年底前再次降息25个基点

。

丹麦丹斯克银行:美联储9月料再度降息,鹰派预期恐落空

丹麦丹斯克银行认为,日内焦点为美联储9月利率决议,预计将降息25个基点,但不会事先承诺将再度降息,疲软的全球经济增长及高企的市场不确定性令美联储将再度降息,不过表现仍然强劲的美国消费水平将令其通过每次会议来衡量经济增长所需的进一步支持力度有多大。

当前市场预计美联储将鹰派降息,不过美联储可能令其失望,预计截止2020年3月美联储将总共降息5次,疲软的全球经济及高企的市场不确定性将在一段时间内持续,近期中东紧张局势也强化了这一不确定性。

牛津经济研究院:美联储今年将再降息三次

牛津经济研究院(Oxford Economics)估计,美联储今年将再降息三次,年底前将基准贷款利率下调整整一个百分点,抹去2018年的所有加息举措。

牛津大学(Oxford)首席美国金融经济学家凯西·波斯詹契奇(Kathy Bostjancic)表示,尽管对期货市场的预测发生了变化,不会改变美联储下调目标区间的基本需要和预期

。

澳新银行:美联储9月料再度降息

澳新银行发表了对本周美联储利率决议的前瞻,市场广泛预计美联储9月将再度降息25个基点,预计该联储将维持宽松货币政策立场,且大部分委员预计年内将总共降息三次,利率预期“点阵图”将下移,不过预期中值分布料拓宽,因委员们对进一步宽松的必要性存在分歧,美联储主席鲍威尔在阐明政策展望方面也可能面临挑战,因管委会内部意见向左,不过预计他将强调美联储将竭尽所能维持经济增长。

野村:美联储在货币市场一片混乱的压力下或更加鸽派

野村控股策略师Charlie McElligott在一份报告中写道,美联储主席鲍威尔或不得不在本周货币政策会议上解决美元货币市场出现的混乱问题。他写道,如果鲍威尔降息25个基点并继续将美联储宽松政策视为“中期政策”调整,会“灾难性”地加剧货币市场年底前的流动性压力,他还表示,周一回购市场紧张过后,“美联储来点大动作的压力增加”,而不仅仅是普普通通的降息25个基点。

McElligott称,有些“权宜之计”对于某些“症状”可能比较有效,额外削减超额准备金利率,这最早可能会在本周公布。尽早启动潜在的常备回购操作,以解决“准备金稀缺”问题(将国债转换为准备金,且成本略高于市场利率),他还写道,今年晚些时候美联储恢复资产负债表扩张或更深的降息路径,可能会立竿见影地产生真正影响

。

★市场反应前瞻

若美联储政策声明以及主席鲍威尔措辞谨慎,显示美联储内部分歧进一步加大,并有意放慢继续推行鸽派政策的进度,这有望提振美元人气,美元指数有望突破近期高位98.50。

同时金价可能延续自1557美元以来开启的调整走势,短线下挫幅度或超10美元;在美元指数劲升的压制下,欧元兑美元汇率也将跟跌,可能重新下探1.10关口。

若美联储维持先前市场预期,即年内仍可能3次降息,尤其是对经济增速和物价上行压力前景发出悲观展望,美元指数短线料急跌20点左右,黄金短线会有近10美元左右的升幅,欧元兑美元汇率料站上1.11关口。

★技术分析

现货黄金仍下看1451美元

现货黄金依然运行在1501美元附近,即下行((a))浪(1557-1484美元区间)的23.6%斐波那契回档位。金价在1524美元结束反弹((b))浪走势,并启动下行((c))浪走势。

((a))((b))((c))浪都是自1557美元开启的下行4浪的子浪。金价短期支撑下看1479美元,即((c))浪的61.8%目标位。一旦失守1479,后市将下探100%目标位1451美元。

当然不排除((c))浪成为衰竭浪的可能,即金价也可能在1484美元附近寻获支撑,进而开启上行5浪走势。

欧元兑美元料跌至1.0957

欧元兑美元处于自1.1078开启的下行c浪中,若跌破38.2%目标位1.1031,后市料进一步下探50%目标位1.1017和61.8%目标位1.1003。c浪100%目标位在1.0957。

c浪是自1.1110开启的下行(v)浪的子浪。(v)浪则隶属于自1.1412开启的大((c))浪图形上看,(v)浪料呈现衰竭浪走势。

日线上观察,汇价自1.2556开启的(2)浪走势可分为WXY不规则三浪。其中W浪和Y浪又可分为((a))((b))((c))三个子浪。上述(v)浪处于Y浪的子浪((c))浪。

MyFxtop迈投(www.myfxtop.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本站部分文章基于互联网的整理,我们会把真正“有用/优质”的文章整理提供给浏览者。如果文章所有者并不想本站转载其文章,如有侵犯,请联系我们,我们将第一时间删除。

另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。