周一(12月23日),美元指数创两周新高97.765,此前公布的美国经济数据表现不俗。尽管全球贸易形势向好,但由于假日行情清单,黄金还是创下一周半新高。与此同时英镑延续上周大跌势头,脱欧新的不确定性也对风险情绪带来负面影响。

汇通财经易汇通软件显示,北京时间20:44,现货黄金上浮0.33%至1482.68美元/盎司;COMEX期金主力合约上涨0.36%至1486.2美元/盎司;美元指数上浮0.06%至97.738。

美元受到支撑,因美国经济表现优于世界其他地区。上周五(12月20日)公布的一连串经济数据显示,在强劲的就业市场支撑下,美国经济在年底基本维持温和扩张步伐。

全球贸易形势继续好转

美中本月稍早达成第一阶段贸易协议。中国国务院关税税则委员会周一发布关于2020年进口暂定税率等调整方案的通知。

自2020年1月1日起,中国将对850余项商品实施低于最惠国税率的进口暂定税率。2020年7月1日起,中国还将对176项信息技术产品的最惠国税率实施第五步降税,相应调整其中部分信息技术产品的进口暂定税率。

2020年中国将继续对原产于23个国家或地区的部分商品实施协定税率。并继续对与中国建交并完成换文手续的最不发达国家实施特惠税率,调整特惠税率适用国别。

美国不会对巴西钢铝加征关税?

巴西总统博尔索纳罗(Jair Bolsonaro)上周五说,美国总统特朗普在电话中告诉他,美国政府将不会像稍早威胁的那样对巴西钢铝加征新关税。

博尔索纳罗在视频直播中说:“几分钟前,我和特朗普通了电话。他被我的主张说服并决定告诉所有巴西人,我们的钢铝将不会受到额外关税打击。”

一位知悉此次通话的驻美消息人士周五下午证实,特朗普对博尔索纳罗说不会加征这项关税。

特朗普12月2日在推特发文宣布将对巴西和阿根廷征收关税,指责这两个国家让本币贬值,对美国农户造成伤害。

许多分析师说,美元是一堆糟糕货币中相对具有吸引力的货币。虽然美国收益率正在下降,但仍好于其他地区。

美元还得益于回购市场抢钱大战

随着12月底临近,货币市场人士可能转向思考9月时的恐慌事件,当时规模2.2万亿美元的美国回购市场利率飙升至10%,拉高了借入美元的溢价。外界担心接近年底之际,美国回购市场可能会爆发更严重的短缺危机,因这段时间银行会减少放款,而且交易量也会下滑。

最近的公债标售及季度缴税,或许最多已从金融体系吸走了1000亿美元。而未来几天大型银行可能会减少回购借贷,并降低存放在美联储的存款,以遵守要求银行业展现有足够资金缓冲的规定。

的确,美联储正向隔夜拆借市场注入大量资金,每月买入600亿美元国库券来增加银行业储备。但这方面的担忧还在,美联储旨在帮助企业提高现金水准的回购操作,有大量需求涌现。这样的迹象可能表明,交易员正在竭尽所能吸纳一切能得到的现金,避免年底出现钱荒。

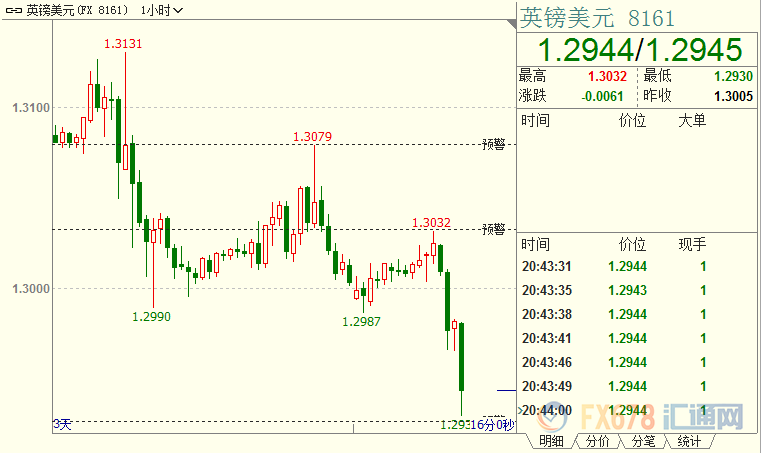

英镑继续大幅走疲

英镑兑美元盘中最大跌幅逾0.5%,创下12月2日以来新低至1.2930。上周周线收跌逾2.5%,创下三年来最差表现,因英国议会上周五表决通过首相约翰逊与欧盟达成的脱欧协议,约翰逊朝着兑现1月31日脱欧的竞选承诺迈出第一步。

议会下院以358-234票二读表决通过了这个脱欧协议法案,显示出约翰逊在议会的多数优势应当能够确保脱欧协议顺利获批,英国40多年来最重大的政策变革将得以实施。

但之后约翰逊将迎来与欧盟的贸易谈判,在明年底面临另一个截止期限。约翰逊在该法案中做了一项改变,即任何将这些谈判拖延超过明年底的举措都属于违法。

欧盟执委会主席米歇尔(Charles Michel)说,在欧盟和英国双方未来任何关系中,公平的竞争规则与标准“仍然是不可或缺的”。

英国新政府上周五任命伦敦金融城最有经验的监管者之一贝利(Andrew Bailey)为下任央行行长,委任他带领英国这个全球第五大经济体及该国庞大的金融业渡过英国脱欧。

英国财政大臣贾伟德对记者说:“贝利是从充满激烈竞争的领域中脱颖而出的候选人,在我们脱离欧盟打造新未来,并在全国范围内增加机会之际,他是领导英国央行的合适人选。”

英国政府之前迟迟未能实现对卡尼继任者的任命,因其注意力集中在脱欧以及刚刚过去的大选上。脱欧对整个英国都是巨大的挑战,大选结束后新的不确定性很快浮现不仅严重拖累英镑,也给黄金市场带来支撑。

现货黄金在1453美元-1489美元区间呈中性

现货黄金在1453美元-1489美元区间内维持震荡格局。它们分别是自1266美元开启的上行3浪的100%目标位,以及自1160美元开启的上行(C)浪的100%目标位。

若金价上破1489美元,则确认自1445美元开启上行5浪走势,3浪和5浪都是(C)浪的子浪;反之若跌破1453美元;金价可能自1557美元开启中期下行走势。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。