周四(2月27日)现货黄金小幅走高,现报1648.18美元,涨幅0.38%。

尽管近期黄金仍面临技术抛售的压力,但是总体而言黄金在1625美元附近获得了强劲的支撑,且都收于1635上方,因市场对于公共卫生事件担忧情绪继续升温,全球股市大跌,对黄金构成支撑。

同时本周全球黄金ETF持仓总量创历史新高,超过2012年的峰值水平,分析师普遍预期持仓量仍有进一步增加的空间。同时全球宽松预期也继续支撑金价,欧元区货币市场开始反映欧洲央行12月笃定降息一次的预期

日内关注欧洲央行行长拉加德讲话,关注其是否会进一步推动欧洲的财政刺激,同时关注美国的耐用品订单数据。

市场无视了美国强劲的新屋销售数据,但是黄金继续受到技术性抛售的压力

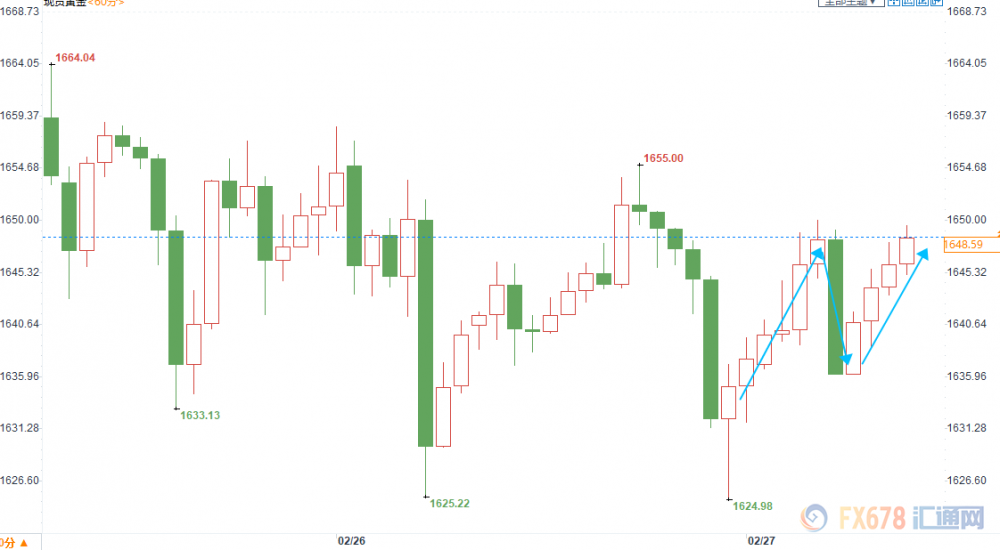

周三黄金市场仍存在小幅的抛盘,欧盘时段现货黄金一度收回1650关口,但随后再次回落,并且在美国1月季调后新屋销售数据公布之前刷新三个交易日低位至1624.98美元。

不过尽管美国1月季调后新屋销售数据大幅好于预期,但是因全球公共卫生的担忧情绪继续限制了黄金的跌幅,黄金忽视了数据的强劲表现并再次反弹,并在周四亚盘时段再度接近1650关口。

周三公布的数据显示,1月新屋销售较前月飙升7.9%,经季节性调整后年率为76.4万户,为2007年7月以来的最高水平。

积极的经济数据似乎对黄金几乎没有影响。CIBC高级经济学家艾弗里·申菲尔德(Avery Shenfeld)表示,1月份强劲的新屋销售数据预示着2020年的经济增长,但是这仅是一个迹象,表明住房活动将在今年上半年成为重要的增长点,如果美国的贸易和制造业继续受到全球不确定性因素的冲击,这一点将变得更为关键。

一些分析师认为,当前黄金的压力仍主要来自于技术性的回调。在周一触及新的七年新高后,由于一些技术性抛售压力,黄金市场承受压力。

实物黄金需求疲软也给黄金带来部分压力

另一个近期对黄金构成压力的因素是由于随着市场短时间对于全球经济增长可能放缓的消息有所消化,消费者对黄金消费需求下滑的担忧情绪短时间占据上风也给黄金带来压力。

欧洲、中东和非洲及亚洲地区市场分析主管Rhona O’Connell此前表示,受全球公共卫生事件的影响,预计亚洲的实物黄金需求可能会在2020年下滑10%。

同时随着全球央行购买黄金的步伐有所放缓,这使得黄金实物需求进一步放缓,这也短时间对黄金构成部分压力。

市场避险情绪继续升温继续对金价构成支撑

尽管近期黄金遭遇一些阻力,但是市场避险情绪的持续升温,意味着黄金多头依旧完整。

美国股市标准普尔500指数周三连续第五日下跌。虽然跌速较前几天有所放缓,但盘中走势震荡,因投资者仍在评估全球公共卫生事件的影响。道琼斯工业指数跌0.46%,报26957.59点;标准普尔500指数跌约0.38%,收报3116.39点。纳斯达克指数跌0.17%,至8980.78点。

欧洲股市收盘持平,因公用事业和汽车股的强劲业绩在一定程度上分散了市场对公共卫生事件的注意力。

债市方面,美国公债价格上涨,指标10年期公债收益率连续第二天刷新纪录低位,因交易商调整投资组合,以应对风险。10年期公债收益率下跌2.5个基点报1.3055%。两年期公债收益率在尾盘下跌5.2个基点,至1.1389%。

追踪市场风险情绪的恐慌指数仍总体维持在14个月高位附近,暗示市场避险情绪高企,这也将在短时间继续支撑金价。

市场押注欧洲央行年内一定会降息,但是警惕出台财政刺激缓解市场忧虑

德国经济研究所(DIW)表示,受全球公共卫生事件影响,德国第一季经济接近停滞,DIW并称,若公共卫生事件继续对全球经济构成负面影响,德国工业受创将特别严重。

同时欧盟委员会警告,意大利已在悬崖边缘,该国对巨额债务进行再融资的能力存在“高”风险。穆迪认为公共卫生事件加剧了意大利经济的下行风险,但不太可能影响该国的信用状况。

随着欧元区疲软的经济叠加公共卫生事件打击了欧元区经济复苏的前景,欧元区货币市场开始反映欧洲央行12月笃定降息一次的预期

不过经济持续下行的风险可能会推动欧洲尽快出台财政刺激,这给了市场些许的安慰。

周三欧洲央行总裁拉加德再次呼吁,在经济放缓之际,欧元区各国政府应利用其预算空间来提振经济增长。“毋庸置疑,旨在支持经济的财政措施非常受欢迎,特别是在目前的情况下。”

欧盟经济执委真蒂洛尼表示,意大利和其他受公共卫生事件影响的欧元区国家料可以得到欧盟财政规则的豁免权,这将允许它们增加支出以应对紧急情况。真蒂洛尼在新闻发布会上回答有关布鲁塞尔方面能否给意大利财政留有余地以应对疫情的问题时表示,允许使用“与所谓的特殊情况相关的灵活性条款”。真蒂洛尼表示,未来几个月将与受影响国家进行磋商,评估何种情况适用财政灵活条款。

同时有消息称,德国财长Scholz计划暂停实施债务限制,为各地增加支出提供更多空间。此举可能为这个欧洲最大的经济体实施新的刺激政策打开大门。

如果近期欧元区国家能够出台相应的财政刺激,可能会大幅缓解市场的担忧情绪,这可能会使得黄金短时间有所回落。

但是从长期看,仍取决于欧洲经济是否出现了明显改善的迹象,这将直接影响市场对于欧洲央行的降息预期。

欧盟警告与英国达成协议将是困难的

英欧谈判依然困难重重,周二欧盟首席脱欧谈判代表巴尼耶周二向英国首相鲍里斯·约翰逊发出最后通牒,警告除非英国同意欧盟在公平竞争和渔业捕捞方面的要求,否则双方不会达成任何贸易协议。

周三巴尼耶再次表示,与英国达成协议将是困难的,现代贸易协议需要在社会以及劳工方面保持高标准,英国必须同意欧盟标准方面的“基本规则”

随着脱欧过渡期只剩10个月的磋商时间,这令市场的担忧情绪回升,可能会使得英镑计价黄金进一步走高。

全球黄金ETF持仓总量创历史新高

数据显示,全球黄金ETF的持仓总量近日创历史新高,因近期持续疲软的股市以及市场对于全球公共卫生事件的担忧情绪。

分析师还认为,全球宏观经济背景有利于金价,因全球央行仍倾向于进一步宽松。

渣打银行(Standard Chartered)的贵金属分析师苏奇·库珀(Suki Cooper)表示,全球黄金ETF目前的持仓总量为创纪录的3016吨。她指出,到目前为止,2月黄金ETF的流入量已经超过了整个1月的流入水平。

随着投资者纷纷转向黄金ETF和看涨的期货头寸,库珀指出,截至2月18日的最新商品期货交易委员会报告显示,黄金看涨的期货总头寸达到历史最高水平。库珀认为:“鉴于最近的价格走势,这些头寸很可能继续上升,但零售需求继续落后。”

咨询公司研究主管罗希特·萨万特(Rohit Savant)表示,截至周二晚,CPM Group的数据显示,全球黄金ETF持有量达到了创纪录的8990万盎司,超过了2012年12月达到了8960万盎司的历史最高纪录。

Savant说,尽管周二股市再次大幅下跌,但黄金自周一的高点回落约50美元。但是到目前为止,这并没有减慢ETF的购买速度。Savant说:“ ETF投资者一直在接受过去两天的价格下跌,在24日至25日之间总共上涨了约38.3万盎司。我认为这些投资者将利用当前的价格疲软作为购买机会,直到市场消化公共卫生事件不确定性的影响。”

德国商业银行援引彭博社追踪的ETF数据指出,ETF的持有量现已连续25个工作日上升。该银行表示,周二增加10.7吨,是今年迄今为止的第二高流入量。

尽管全球ETF持有量创历史新高,但库珀指出,北美ETF的持有量仍比其峰值低约200吨。

库珀说:“在过去的三年中,我们看到黄金ETF在北美市场呈流出状态,同时欧洲的敞口一直在增加,但是近几个月ETF的资金流入略有向北美倾斜。考虑到2012年北美黄金ETF持仓总量的峰值水平,预计北美黄金ETF持仓量仍有上升的空间。”

Pepperstone:黄金只要收盘维持在1635上方,多头走势就依旧完整,关注下周超级星期二

Pepperstone的研究主管克里斯·韦斯顿(Chris Weston)表示,因市场担忧全球公共卫生事件可能会进一步影响供应链,因此理论上讲黄金将进一步走高。“在当前环境下,当债券收益率继续创下新低时,隐含波动率很高,同时全球央行的宽松预期也将继续对金价构成支撑。”

韦斯顿认为,目前需要关注的关键水平是1635美元,只要收盘价未跌破这一线则意味着黄金的多头走势依旧完整。

韦斯顿补充说,如果黄金突破1660美元足以使黄金达到1689美元,甚至可能达到1700美元。

韦斯顿指出,黄金投资者还应关注3月3日的美国超级星期二,尤其是伯尼·桑德斯在民意调查中表现良好。

据悉3月3日,包括多个人口大州在内的共16个州将举行初选。由于选民基数大、选票占比超30%,投票结果或能一定程度上反映大部分选民倾向。

韦斯顿表示:“在政治方面,我们为超级星期二(3月3日)做准备,人们对伯尼·桑德斯在这里的表现抱有很高的期望——市场正在买入黄金对这种政治忧虑避险。”

但是他也警告称,尽管目前仍看多金价,但是若黄金跌破1600则市场风向将会发生改变。

后市前瞻

① 17:45 欧洲央行行长拉加德发表讲话

② 18:00 欧元区2月工业景气指数、欧元区2月消费者信心指数

③ 21:30 加拿大第四季度经常帐

④ 21:30 美国1月耐用品订单月率、美国至2月22日当周初请失业金人数、美国第四季度实际GDP年化季率

⑤ 23:00 美国1月成屋签约销售指数月率

⑥ 次日04:30 美联储梅斯特在一场座谈会上致辞

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。