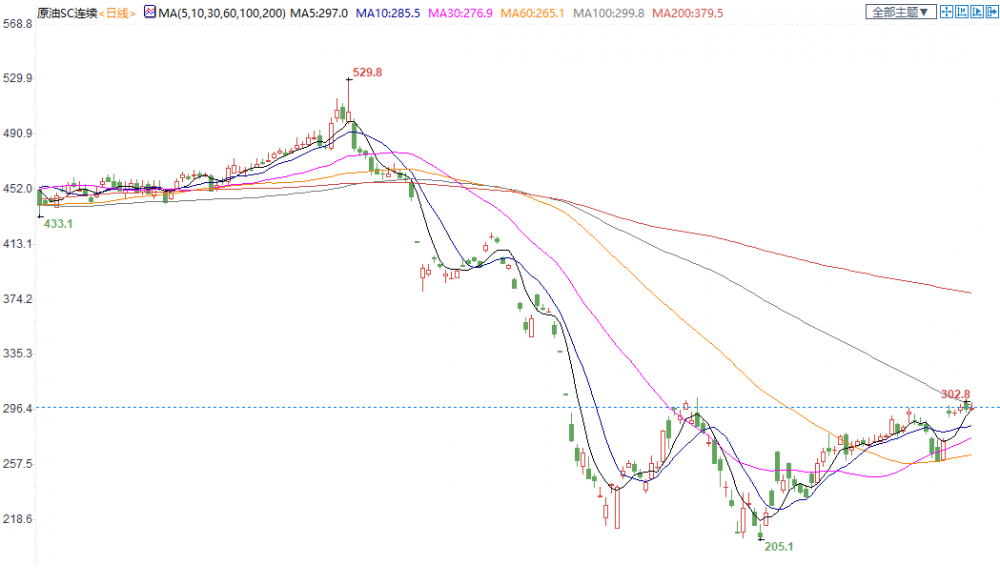

周二(6月23日)上海原油主力合约SC2008,以298.6元/桶收平,距离4月13日创下的3月10日以来高位304.9元/桶不远。油市供需两端均存利好,但美国和其他地方不断膨胀的病毒病例阻止了价格上涨。OPEC+正在强化减产协议的执行,尼日利亚提交满足OPEC+石油产量配额的计划,欧佩克+已经收到了加蓬,安哥拉和文莱的石油产量计划。此外,印度将战略石油储备(SPR)增加至最高水平。阿布扎比国家石油公司ADNOC CEO表示,预计下半年石油需求将继续复苏,OPEC+减产协议提振了石油市场的信心,在最近几周看到了石油市场趋紧的迹象,看到全球石油需求正在复苏,特别是在中国和亚洲,因经济已开始重启。美国银行全球研究机构上调了对今明两年油价的预测,原因是需求复苏,而欧佩克+减产协议限制了供应,且产油国减少了资本支出。OPEC和俄罗斯等盟友尚未决定是否将970万桶/日的创纪录减产延续到第四个月,因此减产将持续到8月底。俄罗斯表示,40至50美元/桶的价格是合理的。

期货合约和成交情况一览

上海国际能源交易中心成交情况 2020年6月23日(周二)

交易综述与交易策略

上海原油主力合约SC2008,以298.6元/桶收平。全部合约成交212503手,持仓减少2485手至146446手。主力合约成交153205手,持仓减少1476手至51311手。

交易逻辑:油市供需两端均存利好,但美国和其他地方不断膨胀的病毒病例阻止了价格上涨。

支撑位:美油35关口获支撑;INE原油280关口存支撑。

阻力位:INE原油320关口存阻力;美原油45关口阻力强劲。

交易策略:短线基本面多空各有,空头建议背靠320做空,多头建议背靠250做多。

中国及海外消息

【科威特石油部:AFRA油田7月原油产量预计为1万桶/日,8月底前升至7万桶/日,年底前可能升至14.5万桶/日】

【俄新社:俄罗斯能源部预计原油均价将为40-50美元/桶】

【欧佩克代表:欧佩克+已经收到了加蓬,安哥拉和文莱的石油产量计划】

【阿联酋阿布扎比国家石油公司ADNOC CEO:预计下半年石油需求将继续复苏】

阿布扎比国家石油公司ADNOC CEO:OPEC+减产协议提振了石油市场的信心,在最近几周看到了石油市场趋紧的迹象,看到全球石油需求正在复苏,特别是在中国和亚洲,因经济已开始重启。

【据阿拉伯半岛电视台:一枚火箭弹击中伊拉克巴格达机场军用空军基地】

【1-5月交通固定资产投资完成超1万亿元】

6月23日,交通运输部举行6月份例行新闻发布会,部新闻发言人孙文剑表示,5月,交通固定资产投资完成3433亿元,同比增长27%,增速较4月加快8.9个百分点。1-5月,交通固定资产投资完成10223亿元,同比增长0.9%,今年以来累计增速首次实现增长,表明疫情造成的交通投资缺口已初步补齐。(交通发布)

【据俄罗斯卫星网:沙特领导的联盟摧毁了也门胡塞武装向沙特利雅得发射的导弹】

【中国石油熔喷布生产“质”“量”双升】

中国石油网消息,中国石油熔喷布生产再传捷报,质量和产能双双迈上新台阶。6月18日,兰州石化第二条熔喷布生产线正式投产,中国石油自建的熔喷布生产线增至4条,年生产能力由1500吨增至2200吨。6月17日,辽阳石化熔喷布生产线实现产品过滤效率达到99%以上,即达到KN99级别。

【交通行业重点项目复工率达99.84%】

截至6月22日,在建重点项目复工率达到99.84%。公路水路运输企业复工率达到98.7%,其中客运和货运企业复工率分别达到98.0%、99.6%。(交通发布)

【俄罗斯能源部长诺瓦克:石油需求在2021年之前不会回到危机前水平】

【据道琼斯援引消息人士称:雪佛龙的沙特-科威特合资公司将于7月重启石油出口,产量为8万桶/日】

【欧佩克代表:尼日利亚提交满足欧佩克+石油产量配额的计划】

【外媒:尼日利亚将于8月将Fordcados油田的原油产量削减到21.8万桶/日】

【印度将战略石油储备(SPR)填满】

【供应收紧需求提振,短期国际油价有望稳定运行】

近期,国际原油市场供应侧继续收紧,提振了市场信心;同时,随着一些经济体适度“解封”,开始复工复产,原油需求出现回暖迹象。衡量来自供应端和需求端的双重变化,分析认为这些调整有望支撑国际油价实现短期稳定。(新华财经)

【德勤:美国三分之一的页岩油公司接近技术性破产】

①德勤(Deloitte LLP)的数据显示,在原油价格处于每桶35美元时,近三分之一的美国页岩油生产商在技术上已资不抵债;

②这突显出,尽管油价已从今年早些时候的纪录低点反弹,但该行业仍面临严峻的财务压力;

③德勤在一份研究报告中表示,油价反弹几乎无法避免美国页岩油生产商因债务问题陷入技术性破产;

④新的、不可预见的利空因素继续冲击着页岩油行业的发展。尽管油价跌至负值只是暂时的混乱状态,但这种剧烈的波动突显出该行业的脆弱状态。

机构观点

【华泰期货:浮仓库存开始去化,油价维持坚挺】

虽然近期美国和北京等部分地区的新冠感染人数再度反弹,但目前对全球需求复苏的影响相对有限,高频数据如交通拥堵指数显示随着封城格力等措施的逐步解除,成品油消费正在快速反弹,部分国家西班牙的成品油周度提货量来看,需求已经恢复至去年同期的70%左右,虽然目前炼厂利润依然相对低迷,但炼厂开工负荷持续回升,在OPEC+强力减产+需求复苏带来的剪刀差的影响下,原油现货市场持续收紧,尤其是中重质原油贴水非常坚挺,由于OPEC+出口量的减少,市场上的原油买家转向浮仓货物,目前非洲等地的浮仓数量开始明显下降。但我们认为原油持续反弹必须看到原油自身库存的持续去化+炼厂利润回升+成品油库存去化,否则这种价格趋势是无法持续的,特别是在中国进口大概率出现高位回落的情况下。

【华泰期货:LU首日迎来大涨,注意回调风险】

昨天低硫燃料油期货LU正式在INE挂牌,而在上市首日LU也迎来开门红,开盘后价格涨幅一度达到16%,最终截止夜盘收市主力合约LU2101录得2651元/吨,较挂牌基准价涨幅超过10%。经过首日的强势上涨后,LU定价已明显超过新加坡低硫燃料油掉期,甚至略高于10ppm柴油价格。相比较终端加油价格,昨日舟山低硫燃料油船供油价为333.74美元/吨(2358元/吨),也显著低于LU盘面。就高低硫价差而言,LU2101-FU2101达到754元/吨,同样高于外盘12月高低硫价差水平(约650元/吨)。目前我们认为LU盘面溢价背后的因素可能有:1)LU可能有潜在的品质升水(交割标准质量要求高于新加坡现货),盘面对其定价,但目前我们还不清楚这个品质升水的合理价差在多少;2)由于高硫燃料油占据了相当多的库容资源 ,低硫燃料油未来可能面临库容偏紧的问题,由于找库的责任是落在卖方头上,因此LU的库容矛盾可能对盘面存在利多效应;3)资金情绪将LU推升至偏高水平,如果这个因素占主导的话,考虑到当前LU2101价格超过我们估算的套利边界(约2515元/吨),那么将驱动套利方做空盘面,LU将面临一定的下行压力。但由于LU刚上市,且现在距离交割以及仓单生成器均较远,市场的运行逻辑还需要我们持续观察。

【美国银行上调2020年原油价格目标】

① 美国银行(BofA)全球研究部将今年WTI原油平均价格预测,从每桶32美元上调至39.70美元,原因是需求回升强劲,OPEC +压制了市场供应,超出了最初的预期;

② 美国银行预测,到2021年,WTI的平均价格将达到47美元/桶,到2022年将达到每桶50美元;

③ 同时美国银行预计,布伦特原油今年的平均价格为每桶43.70美元,高于此前预测的每桶37美元。该银行表示,布伦特原油的平均价格将在2021年和2022年分别达到每桶50美元和55美元;

④ 美国银行对油价前景更为乐观的三个关键原因是:需求复苏强于预期,OPEC+协议稳健以及低油价导致整个行业的削减;

⑤ 该行表示:“进入明年,我们相信运输需求的恢复速度可能会比我们最初预期的快。”

⑥ 根据美国银行的数据,预计大多数地区的库存将在今年下半年开始下降,整个布伦特原油期货曲线可能会在今年年底前转向现货市场——这种情况通常发生在市场出现逆差时。其中,近月合约的价格高于及时发布的价格;

⑦ 美国银行表示,油价面临的两个主要下行风险是,由于价格上涨导致以前减少的产量重新出现和疫情二次蔓延的风险。

【瑞斯塔德能源:在下一次OPEC会议前,油价将在40美元左右波动,因为其存在下行风险】

① 瑞斯塔德能源表示,在可预见的未来,油价将在40美元左右波动,因为其存在下行风险;

② 该机构表示,伊拉克本周将提出一项计划,以完全遵守OPEC+协议,因此,所有人都应关注伊拉克。如果OPEC+国家未能遵守或疫情二次蔓延,我们可以预期价格会下跌;

③ 石油价格已经进入过渡期。40美元大关是将是一段时间内波动的水平,但不可能出现大的偏差;

④ 瑞斯塔德能源警告称,疫情尚未消失。如果感染和住院率进一步上升,二次蔓延将成为现实,那么市场将因需求下降而再次陷入低迷;

⑤ 同时伊拉克必须提出其减产计划,以符合7月106.1万桶/日的目标减产,同时在未来三个月弥补5月和6月的履约不足;

⑥ 这一点之所以重要,并不是因为伊拉克额外减产50万桶/日左右,会对油价产生巨大影响,而是因为OPEC+协议本身在这方面存在风险。沙特和俄罗斯正在失去耐心,未来几天市场将密切关注各方对伊拉克计划的反应;

⑦ 一旦这种情况发生,减产被立即取消,市场再次被石油淹没,可能会导致油价再次暴跌。基于此,预计在下一次OPEC+会议之前油价将在40美元至45美元之间波动。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。