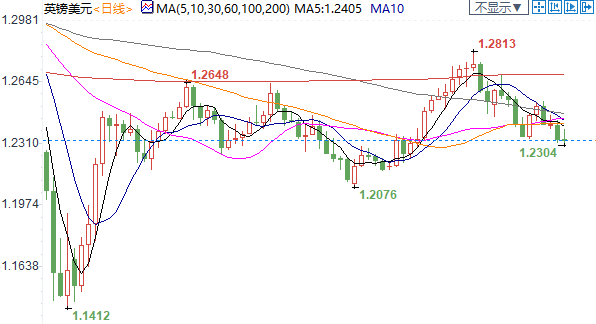

周一(6月29日)欧洲时段,英镑兑美元冲高回落90点,由于英国脱欧相关的不确定性持续存在,并限制了英镑兑美元汇率,在1.2390附近引发了一些抛盘。因此,周一的主要焦点将是恢复英国脱欧后的英欧贸易协定谈判;FXStreet的分析师Yohay Elam指出了英镑兑美元保持看跌的四个因素,分别是英国政府财政政策对英镑不利,因脱欧依然无果,英国冠状病毒依然严重施压英镑,美国冠状病毒严重支撑避险美元。

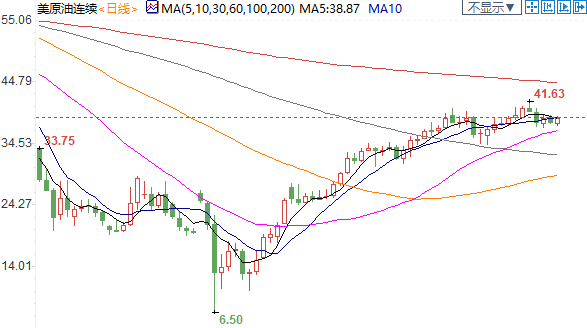

欧洲时段,美油探底回升4%,目前交投于38.85美元/桶,日内市场风险偏好情绪有所回暖,但二次疫情可能令油价难以持续走高,同时,石油运输咨询公司Petro-Logistics表示,伊拉克仍需减产30万桶/日,才能完全遵守OPEC+减产协议,OPEC以及10个非OPEC国家需要额外减产155万桶/日,以完全遵守OPEC+的协议。这意味着OPEC+可能还会有更多的减产,这可能带给油价一定支撑。

★近期热点提要★

1、【英国首相约翰逊:经济将会有一些坎坷,但英国经济有韧性】

英国首相约翰逊:政府将继续与民众和企业合作,帮助他们度过难关

,我们不能现在就后退,现在可以进行投资了

,重返紧缩政策将是一个错误

,学校必须在9月开学,周二将就英国如何回到长期繁荣发表讲话,我们需要一个积极的/干涉主义的方法来处理经济。

2、【石油运输咨询公司Petro-Logistics:伊拉克将6月份南部地区的石油出口降至约290万桶/日,为5年来最低水平,今年6月以来,伊拉克的石油出口量减少了约31万桶/日,伊拉克仍需减产30万桶/日,才能完全遵守OPEC+减产协议,OPEC国家6月份石油的日供应量较5月份减少了125万桶,OPEC以及10个非OPEC国家需要额外减产155万桶/日,以完全遵守OPEC+的协议】

3、【新冠疫情追踪:全球确诊逾千万、死亡逾50万】

① 在世界卫生组织报告单日感染人数创新高之际,全球新冠病毒死亡病例超过50万例,确诊超过1000万例;所有指标都表明,大流行病还远远没有结束;

② 澳大利亚的维多利亚州报告新增75例感染,在该国取消封锁限制之际,引发了对第二波疫情的担忧;与此同时,奥地利感染量升至5月中旬以来的最高水平;

③ 德克萨斯州正在迅速成为美国新的疫情中心;一项调查显示,近四分之三的美国人表示,特朗普政府在疫情开始的时候没有做好准备;美国副总统彭斯鼓励人们戴口罩,一改两天前不给出这一具体指导方针的做法

4、【标普:全球矿业项目链活动指数持续上升】

标普全球市场财智的数据显示,5月全球矿业项目链活动指数(PAI)从4月份的67上升至80,重要融资和初始资源的大幅增加被重大钻探结果的减少略微抵消。黄金PAI从104增加至128,基本金属PAI从38增加至44。在4月的短暂反弹之后,5月全球钻探活动有所下降,报告钻探结果的项目总数从上月的195个下降到156个。报告的黄金项目钻探量大幅下降,铜、镍、锌、铅和特种商品项目的钻探量也有所下降。铂族金属、银和少量基本金属项目的钻探活动有所增加。5月份报告的钻孔总数减少了22%,从4月份的3793个减少到2952个(标普)

★欧洲时段外汇行情回顾★

欧洲时段,美元指数跌至97.2附近,美国疫情加剧恶化,投资者担忧美国经济或再度停滞,摩根大通的分析师指出,在未来10年间,美元指数或再度进入长期贬值周期,或如同上世纪60-70年代那样,在10年内相当一篮子发达经济体货币失去约30%的购买力。

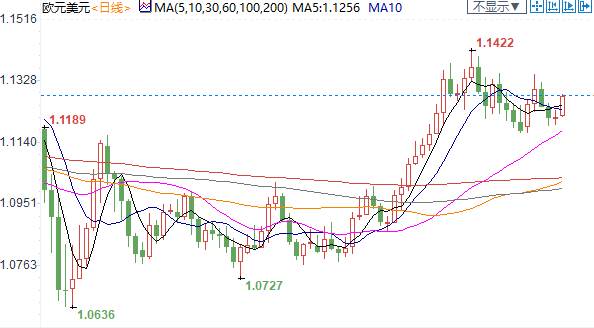

欧洲时段,欧元兑美元大涨0.6%至1.1286,美元指数大幅走低,美国疫情似乎正在失控,而相比而言欧洲地区控制得尚可,摩根大通认为,美联储本轮宽松政策将维持相当长的时间,因此大量增加的美元现金供给将构成持续性汇率利空。于此同时,美国联邦政府救市政策所造就的进一步扩大的财政赤字窟窿,势必以透支未来的美元购买力信誉为代价。

欧洲时段,英镑兑美元冲高回落90点,由于英国脱欧相关的不确定性持续存在,并限制了英镑兑美元汇率,在1.2390附近引发了一些抛盘。因此,周一的主要焦点将是恢复英国脱欧后的英欧贸易协定谈判;FXStreet的分析师Yohay Elam指出了英镑兑美元保持看跌的四个因素,分别是英国政府财政政策对英镑不利,因脱欧依然无果,英国冠状病毒依然严重施压英镑,美国冠状病毒严重支撑避险美元。

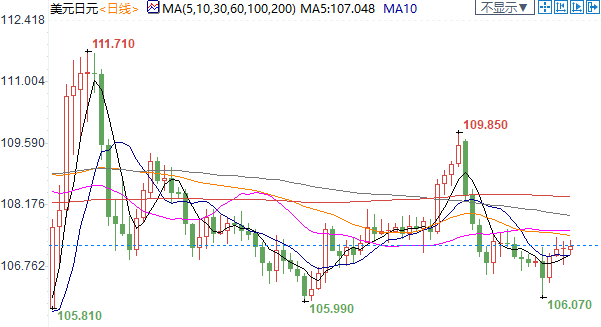

欧洲时段,美元兑日元走高至107.35,尽管避险需求近期升温,因全球疫情变得严峻,但投资者恐慌情绪并不明显,而美元指数尽管承压,但相对于日元表现依旧强势,日元四连跌。

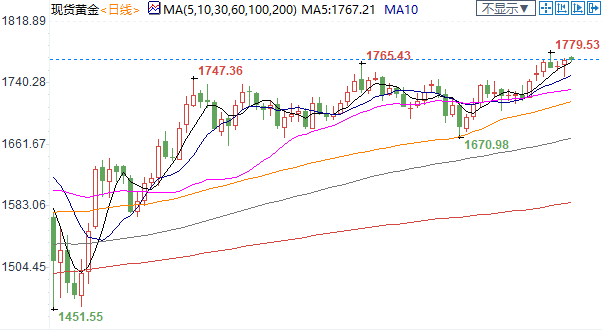

欧洲时段,现货黄金高位回落,此前一度徘徊于1770上方,澳新银行(ANZ)分析师Daniel Hynes表示,避险需求还是较为强劲的,尤其是因为美国近期感染人数大幅增加的影响,推动了投资者买入黄金;近期美国一些州疫情出现升温的态势,经济重启也因此遭遇影响。在这种情况下,整个市场对经济复苏的担忧加剧;技术分析师Wang Tao表示,技术面来看,现货黄金价格将测试1778美元/盎司的阻力水平,突破后看向1780水平。

欧洲时段,美油探底回升近4%,目前交投于38.85美元/桶,日内市场风险偏好情绪有所回暖,但二次疫情可能令油价难以持续走高,同时,石油运输咨询公司Petro-Logistics表示,伊拉克仍需减产30万桶/日,才能完全遵守OPEC+减产协议,OPEC以及10个非OPEC国家需要额外减产155万桶/日,以完全遵守OPEC+的协议。这意味着OPEC+可能还会有更多的减产,这可能带给油价一定支撑。

机构观点

【摩根大通:美元未来十年或面临30%贬值幅度】

① 摩根大通的分析师指出,在未来10年间,美元指数或再度进入长期贬值周期,或如同上世纪60-70年代那样,在10年内相当一篮子发达经济体货币失去约30%的购买力;

② 摩根大通认为,美联储本轮宽松政策将维持相当长的时间,因此大量增加的美元现金供给将构成持续性汇率利空。于此同时,美国联邦政府救市政策所造就的进一步扩大的财政赤字窟窿,势必以透支未来的美元购买力信誉为代价。两者双管齐下之下,美元长期汇率走向势必下行,这同时还可能叠加上因为政治风险而引发的美元储备货币低位受侵蚀前景。因此,美元指数在2030年左右跌至70下方,目前来看还只是相当保守的估计。

【通缩预期+经济下行,部分投资者倾向于持有美元,挤压黄金买需】

① 尽管市场避险情绪回升,但是随着经济下行风险加剧,部分投资者仍倾向于持有美元,也部分挤压黄金的避险买需;

② 上周五避险美元在震荡交投中小幅走高。对此,盖恩斯维尔硬币贵金属专家埃弗里特·米尔曼说:“美元正在卷土重来,这正在影响黄金的价格。”

③ 随着美国部分州新增确诊人数创出新高,引发了市场对于美国经济迅速复苏的担忧情绪。此前得克萨斯州州长格雷格·雅培(Greg Abbott)取消了该州的一些重启措施;

④ 道明证券(TD Securities)全球策略主管巴特·梅利克(Bart Melek)表示,避险情绪对黄金有利,但疫情二次蔓延的风险可能会阻碍黄金反弹,因为归根结底,这一切都回到了通胀预期;

⑤ Melek表示:“我们正在看到的是一种违反直觉的现象。黄金与股票市场一起下跌。随着疫情风险回升,这使我们在过去几个交易日中看到的长期通胀预期的上升停顿了。”

⑥ 但是分析人士指出,美联储持续的宽松以及美国经济下行的压力正在降低美元的吸引力。截至6月23日当周,投机客美元净空仓增至168.3亿美元,创两年来最大规模,前一周净空仓为156.9亿美元。从长期看,美元仍将让位于黄金的避险需求。

【投资机构:双重刺激下金价或触及历史高位】

①投资机构MineLife Pty的高级资源分析师Gavin Wendt称:“人们越来越担心新型冠状病毒被严重低估,黄金因此受益。”

②他同时还指出,黄金也受益于央行向经济注入的数万亿美元的刺激,以及美国可能出现的负实际利率;这是一个双重打击,极大地支撑了黄金价格,并可能将其推至历史高点

【市场对于油市前景可能过于乐观,2020年油价均值或在30-34美元之间】

① 能源市场分析师西里尔·维德斯霍芬表示,当考察欧元区的经济状况时,积极的经济数据很大程度上是政府财政支持的结果,如果减少这种支持,情况将会恶化;

② 欧洲主要行业正面临着严峻而又不安全的几年。如果预期的失业率上升成为现实,对原油和产品的需求将受到严重打击;

③ 美国和其他主要市场看起来并没有好转。当前的美国刺激方案正在支撑经济的某些领域,而历史上已经很高的失业率数据将导致止赎,抵押贷款债务增加以及无法偿还汽车贷款等;

④ 尽管OPEC+实施了史无前例的减产措施,但是这也并不值得乐观,因为OPEC的减产合规率不到90%,这意味着主要生产商仍在生产过剩的石油;

⑤ 非OPEC生产国也正在寻找出路,俄罗斯表示它看不到进一步延长减产的必要。受疫情和OPEC+价格战双重打击的美国石油生产目前正处于困境中,但有可能迅速恢复在线;

⑥ 同时下游公司的利润策略导致了更多的原油供应入库;

⑦ 基于此Widdershoven表示,2020年40美元/桶的平均原油价格是市场的一厢情愿,尽管可能会见证油价上涨,但总体而言基本面将显示油价在30-34美元之间,而不是40-45美元。

【道明证券:黄金价格试图向上测试千八关口】

道明证券认为,避险情绪利好黄金,但新冠病毒病例增加可能阻碍金价涨势,因为最终会回到通胀预期上来;现在看到的是一种反直觉的现象,上周五金价第三次试图突破1800美元关口,但因疫情卷土重来忧虑而中断,疫情担忧暂停了在过去几个交易日看到的长期通胀预期的上升;金价自阻力位回落并回到技术支撑位1765美元附近,目前整理于1800美元下方,并尝试向上突破,能否突破千八关口在很大程度上取决于经济表现,对黄金的最大担忧是,实际利率可能不会下降,因为通胀可能复苏缓慢,美国再次受到影响,未来一周的走势取决于宏观经济数据表现,美联储6月货币政策会议纪要可能会确认宽松政策。

【三菱日联:加元兑美元料上涨,但或跑输其他G10货币】

① 上周惠誉将将加拿大主权信用评级从AAA降至AA,三菱东京日联银行预计加元兑美元将上涨,但表现将弱于其他G10货币,与惠誉其他降级一样,在加拿大财政赤字出现前所未有的井喷之际,降级对加元表现影响有限,似乎很难通过抛售加元,显得加拿大经济特别弱势,但调降加拿大评级确实有助于突出一个差异化因素,很可能意味着未来新冠疫情之后出现的经济反弹形式将更加平淡;

② 加元表现也很可能受到加拿大央行实施刺激规模的影响,由于加拿大央行采取回购操作展开大量资产购买,资产负债表资产已从1200亿加元猛增至5000亿加元,增长四倍多,GDP占比约为17%,相关性分析表明,加元当前受股票市场表现的影响大于受油价波动的影响,因此总体风险情绪将很重要,但是原油价格方向仍然很重要;本行在迪拜的石油分析师对中期石油有建设性的看法,但迄今为止油价上涨可能意味着将出现短期回调,因为尽管原油需求上升,但仍存在大量库存积压需要消耗;此外由于加拿大邻国美国存在明显的风险,因此需要将美国新冠疫情风险上升作为加元风险因素进行关注;值得注意的是,短期内美元有可能上行走强,或将导致加元进一步下跌。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。