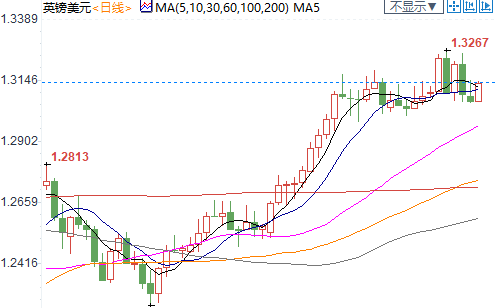

周二(8月25日)欧洲时段,英镑兑美元走高70点至1.3144,英国竭力推动经济复工,疫情后线上业务暴增 英国最大连锁超市计划新招员工16000人。英国首相表示,学生在学校感染新冠肺炎的风险比车祸丧生的风险还要低。不过英国脱欧现在又回到了议程上,而持续的不确定性可能会限制明年下半年投资复苏的速度。华侨银行外汇策略师Terence Wu预计,英镑兑美元若跌破1.30,后市将大跌,脱欧谈判缺乏进展继续打压英镑,但潜在的预期是双方最终将达成妥协目前仍支持英镑。

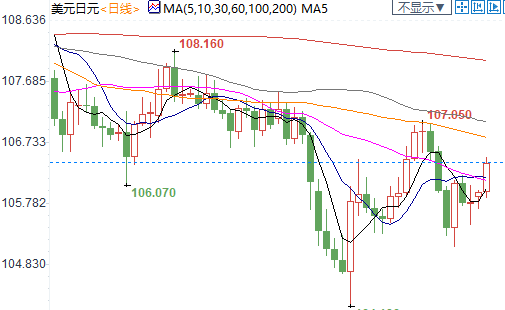

欧洲时段,美元兑日元创逾一周新高至106.5,日内市场风险偏好情绪回暖,避险需求降温,据报道,日本首相安倍晋三8月24日说,他希望照顾好自身健康,同时竭尽全力履行职责,市场对安倍病情担忧缓和。此外,全球股市依旧高涨,美国疫情新增确诊人数有所放缓,投资者对疫苗进展乐观,而在本周全球央行年会之前,市场谨慎情绪较为明显,新的消息面可能推动行情发展。

★近期热点提要★

1、【中国7月份黄金进口量环比下降18%】

据中国海关数据,7月份中国黄金进口量环比下降约18%。7月份进口总量为5,561千克,6月份为6,811千克,上年同期为43,633千克。

2、【CNBC调查:多数美股分析师预测拜登能赢得大选】

①在接受CNBC调查的20名分析师中,有14人认为拜登将战胜特朗普,赢得美国2020年大选。一半的受访分析师(10人)预计,标普500指数将在美国大选日后的第一个月下跌;

②不过,并非所有预测美股下滑的分析师都预测拜登赢得大选;在剩下的10名分析师中,有5人预计美股将反弹,4人预计美股将窄幅波动,还有一位拒绝回答;

③在20名受访分析师中,只有3人预计特朗普会在大选中大获全胜;一名受访的分析师表示,佛罗里达州将成为选举竞争激烈的一个州,能否拿下该州将决定特朗普的未来;这位分析师认为特朗普将失去佛罗里达州,拜登将因拿下该州赢得2020年美国大选。

3、【德国经济第二季度萎缩9.7%,创1970年以来最大降幅】

德国联邦统计局当地时间25日发布二季度国内生产总值数据,显示受消费者支出下降、商业投资减少以及出口萎缩等因素影响,德国经济4月至6月经价格、季节和工作日调整后出现创纪录的9.7%跌幅。联邦统计局说,这是1970年以来德国经济最大季度跌幅,相当于抵消了该国将近十年的经济增长。

4、【安倍:我希望照顾好自身健康,同时竭尽全力履行职责】

①据报道,日本首相安倍晋三8月24日说,他希望照顾好自身健康,同时竭尽全力履行职责。安倍在几天内的第二次入院引发了人们对他能否继续担任世界第三大经济体领导人的担忧;由于处理疫情的方式和一些丑闻受到批评,安倍的支持率跌至2012年重新担任首相以来的最低水平。安倍承诺要重振经济和加强防务;

②报道称,安倍从东京一家医院出来后在官邸对记者说,我希望照顾好自身健康,同时竭尽全力履行职责。在医院收到了上周体检的结果,并接受了额外检查。希望晚些时候再谈体检情况;

③报道称,当天早些时候,内阁官房长官菅义伟说,安倍接受了复查。一周前他的体检持续了7个半小时,引发了人们对他健康状况的担忧。但日本电视台援引多名政府和执政党消息人士的话说,安倍正在接受慢性病治疗,而不是体检

5、【德国财长肖尔茨:有迹象表明德国经济恢复好于预期,德国经济增长好于预期,有信心在秋季就数字经济征税和最低税收问题达成国际共识】

6、【结合37个指标的指数暗示美国经济恢复到正常水平的78%,但警惕夏季以来复苏趋于停滞】

① CNN商业和穆迪分析合作创建了一个“回归正常指数”。该指数显示了哪些国家最接近和最不可能恢复到疫情前的经济水平;

② 该指数编制结合了37个指标,包括传统的政府统计数据和大量私营企业的指标,实时捕捉全国和各州的经济趋势。政府的统计数据包括零售销售、工业生产、耐用品订单和新屋开工数等。私人因素指数包括Zillow家庭清单,OpenTable的餐厅预订,Homebase对小企业工作时间进行的测量,,美国抵押贷款银行协会(mba)的抵押贷款申请的数据,美国铁路协会轨道交通,和谷歌用于了解人们购物、上班和外出游玩的活跃程度的cellphone-based流动数据窗口,以综合反映疫情对于经济的影响;

③ 根据该指数,截至8月19日,美国经济运行是正常水平的78%。就目的而言,“正常”是指经济恢复到3月初大流行爆发前的水平;

④ 尽管情况很糟,但这比4月中旬大流行最黑暗的日子要好得多,当时回归正常指数在4月17日跌至59%的最低点;

⑤ 但是随着疫情反弹,该指数在夏季几乎处于停滞的状态,可能暗示美国的经济复苏慢于市场的预期。

★欧洲时段外汇行情回顾★

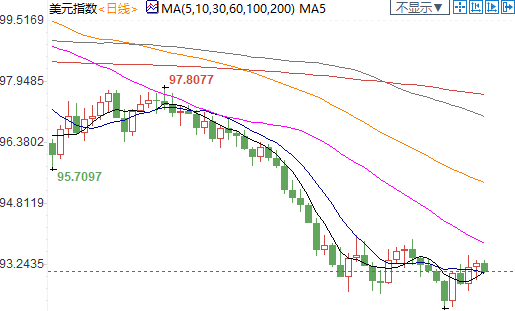

欧洲时段,美元指数整体回落,受市场风险偏好情绪回暖影响,全球贸易局势有所缓和,而结合37个指标的指数暗示美国经济恢复到正常水平的78%,但是随着疫情反弹,该指数在夏季几乎处于停滞的状态,可能暗示美国的经济复苏慢于市场的预期。在本周全球央行年会之前,市场谨慎情绪较为明显,新的消息面可能推动行情发展。

欧洲时段,欧元兑美元一度走高至1.184附近,美元指数表现疲软,同时全球贸易局势取得向好进展,而日内德国第二季度季调后GDP季率终值好于预期和前值,德国财长肖尔茨表示,有迹象表明德国经济恢复好于预期,德国经济增长好于预期,有信心在秋季就数字经济征税和最低税收问题达成国际共识。

欧洲时段,英镑兑美元走高70点至1.3144,英国竭力推动经济复工,疫情后线上业务暴增 英国最大连锁超市计划新招员工16000人。英国首相表示,学生在学校感染新冠肺炎的风险比车祸丧生的风险还要低。不过英国脱欧现在又回到了议程上,而持续的不确定性可能会限制明年下半年投资复苏的速度。华侨银行外汇策略师Terence Wu预计,英镑兑美元若跌破1.30,后市将大跌,脱欧谈判缺乏进展继续打压英镑,但潜在的预期是双方最终将达成妥协目前仍支持英镑。

欧洲时段,美元兑日元创逾一周新高至106.5,日内市场风险偏好情绪回暖,避险需求降温,据报道,日本首相安倍晋三8月24日说,他希望照顾好自身健康,同时竭尽全力履行职责,市场对安倍病情担忧缓和。此外,全球股市依旧高涨,美国疫情新增确诊人数有所放缓,投资者对疫苗进展乐观,而在本周全球央行年会之前,市场谨慎情绪较为明显,新的消息面可能推动行情发展。

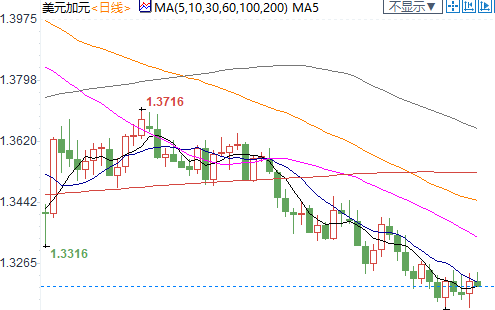

欧洲时段,美元兑加元走低至1.32附近,受益于美元疲软及油价高位震荡,此外,全球贸易局势也有所好转,这令商品货币获得提振,丹麦丹斯克银行预期,美元兑加元未来几个月将走高,三个月目标为1.33,六个月目标为1.35;由于加元与美元关系密切且加拿大经济体对大宗商品的依赖性较低,因此加元受全球风险情绪和油价的影响程度相对于澳新货币较低。

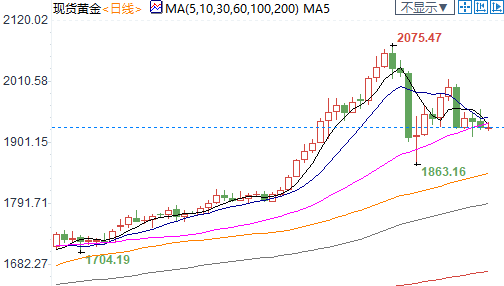

欧洲时段,现货黄金冲高回落至1930下方,盘中跌破1920的支撑水平。在美联储主席鲍威尔本周讲话到来之前,整个市场依然显得谨慎;DailyFX货币策略师Ilya Spivak指出,本周市场聚焦杰克逊霍尔会议和鲍威尔的发言,在此之前市场不愿意采取实际行动;此外,黄金投资者们还紧密关注着美元的表现。本月以来金价有所回落,因为市场担忧美联储不会继续增加其政策工具,上周美联储会议纪要的公布使得原本有所回升的黄金市场再次遭到打压下跌。

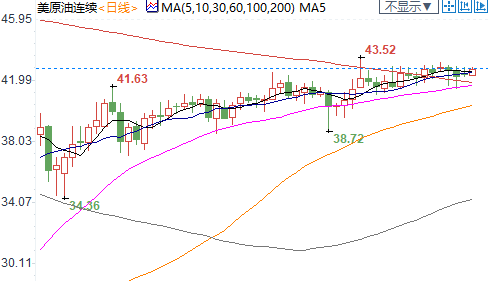

欧洲时段,美油震荡走高至43美元/桶,但整体依旧高位震荡,继续深陷在近期的狭窄震荡箱体中进退两难;供给与需求两线的多空状况继续拉锯,市场暂时见不到下一步的突破方向;一方面,虽然罕见的双飓风逼近美国墨西哥湾石油主产区,但此前汽油库存超额充足的状况使得投资者大体忽略了这一影响,并将目光进一步瞩目于此后的美国API原油库存数据;另一方面,在需求端,疫苗研发的进度遭到了医界专家进一步质疑,大家对需求恢复的前景也依然看不到头。

机构观点

【太平洋投资管理公司在低收益率环境下唱多黄金,称当前金价“便宜”】

① 太平洋投资管理公司(Pacific Investment Management)称,金价当前水平不贵,涨势尚未完全展开,由于实际利率依然处于低位,黄金还有进一步上行的空间。

② 该公司的大宗商品投资组合经理Nicholas Johnson说,“尽管近期金价上涨,但我们认为,在实际利率处于历史低位的背景下,黄金估值仍然具有吸引力,甚至可以说是便宜。”

③ 本月早些时候金价创下了每盎司超过2000美元的纪录高位,因投资者在疫情期间寻求避险,加之各国央行实施了前所未有的货币刺激措施。基准10年期美国国债的实际收益率跌至远低于零的水平,从而提振了黄金的吸引力,并吸引大量资金流入黄金ETF。

④ Johnson表示,“我们预测的基线情景是利率仍旧相对窄幅波动;这种前景,再加上我们认为对黄金的动能和兴趣会导致经过实际收益率调整后的金价更高,表明黄金仍有从当前水平上行的空间”。

【丹斯克银行:脱欧协议达成前,欧元兑英镑或交投于0.90附近】

丹麦丹斯克银行表示,欧元兑英镑可能交投于0.90附近,直至英国脱欧协议达成,可能在第四季度,六个月目标下看0.86,随着英国经济逐渐开放,近期数据明显令人吃惊,不过政府疫情政策“严格性指数”仍处于高位,而流动性数据显示,制造业活动依然低迷,英国脱欧现在又回到了议程上,而持续的不确定性可能会限制明年下半年投资复苏的速度;最近英国央行明确表示,负利率是工具箱中的工具,但不是为立即使用而设定的,尽管英国央行在夏季前增加了量化宽松规模,但英国央行很可能会在秋季将量化宽松计划再扩大500亿至1000亿英镑;仍预计欧元兑英镑将在0.90左右交投,直到达成协议,可能是在深秋,但由于英国脱欧的风险受挫,欧元兑英镑可能涨至0.92,基本预期仍是英欧双方达成涵盖商品的简单自由贸易协定,预计当达成协议在即时,欧元兑英镑将跌至0.86附近。

【对冲基金减持了黄金多头持仓也是短期施压金价的重要原因】

① 美国商品期货交易委员会公布的截至8月18日当周交易商承诺分类报告显示,基金经理减少了对Comex黄金期货的投机多头总仓位4402手,至151016手。与此同时,空头合约也减少了2148手,至55578手;

② 黄金净多仓目前为95438手合约,较前一周下降2%。在调查期间,黄金价格一度升至每盎司2000美元以上;

③ 展望未来,一些分析师预计,由于金价无法守住关键的心理水平,基金将继续减少对黄金的敞口;

④ 一些分析师表示,这些持仓数据是最新证据,表明黄金在经历了自年初以来前所未有的上涨后,已进入重要的盘整期;

⑤ 盛宝银行大宗商品策略主管奥勒·汉森表示:“市场在短期内需要的是巩固其强劲的涨幅。在此基础上,我们认为2000美元上方的上行空间有限,直到市场习惯并对当前价格水平感到满意为止。鉴于市场今年已经走了多远,回调可能会相对较深。”

⑥ Hansen补充称,他预计初始支撑位在1920美元,阻力位在2015美元;

⑦ 德国商业银行(Commerzbank)分析师表示,对黄金的投机兴趣减弱,也可以从黄金ETF的需求中看出来。他们补充说,所有迹象都表明投资者对黄金持观望态度。

【原油期货溢价已升至3个月最高,暗示短期需求不足,尤其是亚洲方面】

① 油价目前稳定在40美元上方,但是近月合约和现货市场价格正显示出新的疲软迹象,这主要是由于亚洲在今年早些时候大举采购后需求下降所致;

② 布伦特原油近月合约与六个月后交割的布伦特原油期货之间的价差为5月底以来最大,约为2.50美元,这种市场结构被称为期货溢价;

③ 4月和5月,疫情使全球石油需求减少了近三分之一,当时全球有40亿人处于某种形式的封锁状态。5月底,随着各经济体开始重开,OPEC+创纪录的减产,石油市场开始重新平衡;

④ 部分亚洲国家利用创纪录的低油价,以增加长期的原油储备。但是数据显示目前亚洲需求大国的购买速度已降至历史平均水平;

⑤ 数据分析公司Vortexa称,自6月底至7月间原油库存减少5000万桶以来,全球浮动原油储备的减少速度已经放缓。截至8月21日,约有9000万桶原油和凝析油仍滞留在亚洲港口;

⑥ 俄罗斯乌拉尔原油价格比6月份创下的纪录高点低近3美元/桶;

⑦ JBC Energy资深原油市场分析师尤金·林德尔表示:”在未来4-5周,我们所看到的期货溢价不断扩大的走势应会渗透到当前几乎持平的价格中。”

【汇丰银行:澳元兑美元整理后料于明年上涨】

汇丰银行表示,财政灵活性以及澳洲联储的货币政策立场为澳元兑美元上涨开了绿灯,汇价可能处于整合期,前期0.70附近的阻力位料成为关键支撑位;新冠病毒的传播途径对澳元的影响仍然很小,关键因素是政府有足够的财政实力来减轻经济影响,事实上,澳大利亚政府于8月7日宣布延长其工资补贴计划;此外澳洲联储为澳元的上涨开了绿灯,从8月的会议记录来看,该联储认为澳元走强与大宗商品价格和利差等基本面基本一致,澳洲联储主席洛威重申,澳大利亚出现负利率的可能性非常小,还再次排除了政府债务直接货币化和外汇干预的可能性;预计未来几个季度澳洲联储将都按兵不动,澳元将守住近期涨幅,明年可能进一步走强,虽然短期内澳元仍对市场情绪波动极为敏感。

【渣打银行:代表长期资金的ETP持仓尚不足峰值的一半,黄金未来仍有很大的上涨空间】

① 渣打银行援引季度报告称,今年金价的上涨受到新旧资金的支持;

② 渣打银行贵金属分析师Suki Cooper表示:“2020年第二季度的资金流入是有记录以来第二强劲的。我们认为,第二季度的资金流入中,大部分来自富有弹性的长期投资者。13-F季度报告显示,近40家持股人持有超过3吨黄金,超过任何时期。最大的买家包括首次配置黄金的买家,以及老牌买家。”

③ Cooper指出,多数买家为较长期持有者,这对长期价格前景是个积极迹象。

④ Cooper指出,最大的ETP公司GLD的前15名持股人占了总流通股的22%,而在2012年的高峰时期,前15名持股人占了45%,这意味着还有增长空间。在我们看来,ETP持股仍是一个关键指标。这不仅显示了战略资金流入的强劲程度,也提供了一些线索,让我们了解目前以信托方式持有的黄金的弹性有多大;

⑤ Cooper表示:“我们预计未来几周价格走势将继续波动。尽管黄金与实际利率和美元保持着很强相关性,但近期的仓位配置是由疲软的多头驱动的,而非战略性的长期配置。”

⑥ 他预计,由于美元将进一步走软、利率处于低位以及额外刺激措施的支撑,黄金的长期前景仍然乐观。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。