接下来的一周,市场风险事件和经济数据较多,投资者需要加强风险控制和仓位调整,首先是美联储副主席克拉里达等多位美联储官员将发表讲话,或将为美联储9月份货币政策会议提供前瞻指引,其次是有中、美等大国8月份制造业PMI数据、欧元区通胀和就业数据,尤其是美国8月份非农就业报告都将在接下来的一周公布,此外,澳洲联储还将公布利率决议。

周一(8月31日)关键词:中国制造业PMI、美联储副主席讲话

周一亚洲时段,首先将迎来中国8月份制造业PMI数据,市场关注度可能会有所增加,因为市场期待了解全球唯一一个快速走出新冠疫情的全球第二大经济体的经济复苏情况,这将影响到全球经济的复苏信心和冒险情绪。

7月31日数据显示,7月份,中国制造业采购经理指数(PMI)为51.1%,比上月上升0.2个百分点,连续5个月位于临界点以上。

目前市场预期中国8月制造业PMI数据为51.2,暗示中国经济有望连续6个月处于扩张状态,这将提振全球经济的复苏信心,提振市场冒险情绪,偏向给商品货币和全球股市提供支撑,可能会略微打压避险日元和黄金的表现。

欧洲时段,投资者需要关注欧元区第一大经济体德国的7月实际零售销售数据和8月CPI数据,目前市场对数据的预期整体处于中性偏向乐观,有望给欧元提供支撑,美元指数可能面临进一步下行压力。

纽约时段,投资者需要重点关注美联储“二号人物”、副主席克拉里达的讲话,这是彼得森国际经济研究所主办的美国货币政策介绍和讨论。

刚刚过去的一周,美联储主席鲍威尔的新货币政策策略尽显鸽派立场,或预示未来数年持续低利率,令美元指数大幅走弱。

鲍威尔8月27日指出,将全面调整其在实现就业最大化和稳定物价这两大目标上的策略,更加重视提振美国劳动力市场,降低对过高通胀的担忧。联储承诺确保就业水平不会低于就业最大化这一“广泛和包容性目标”,这是对显示种族收入差距阻碍经济增长的研究的认可。美联储还寻求让一段时间内的平均通胀率维持在2%,即通胀在“一段时间内”高于2%来中和通胀在一段时间内低于2%的影响。

克拉里达接下来的讲话可能会进一步解释美联储的货币政策倾向,如果延续鲍威尔的鸽派逢高,将加强市场对美联储9月份利率决议的鸽派预期,这可能会进一步打压美元;反之,若克拉里达意外对鲍威尔传递的信号予以修正(目前这种可能性还比较低),将有望给美元提供一下反弹机会。

周二(9月1日)关键词:澳洲联储利率决议、欧元区CPI和就业数据、美国ISM制造业PMI数据

周二亚洲时段,将迎来澳洲联储利率决议。目前市场普遍预计澳洲联储将会维持0.25%的利率不变。

澳洲联储8月18日发布的8月份政策会议的纪要显示,当时该行将现金利率和3年期国债收益率目标均维持在0.25%。澳洲联储政策委员会称,“经济滑坡不像此前预期的那么严重,澳大利亚多数地区正在复苏。不过,复苏步伐可能比此前预期的要慢,维多利亚州爆发的疫情对经济造成重大影响。”

会议纪要称,“政策委员重申,在当前环境下,澳大利亚无需调整一揽子措施。不过,成员们一致认为要继续评估国内不断变化的形势,并且未排除在必要情况下调整当前政策措施的可能性”。

尽管澳大利亚的新冠疫情有所反复,但近期美元指数持续走弱,市场对中国经济前景的信心增加,澳元表现强劲,创下了2018年12月以来新高,如果澳洲联储措辞偏向鹰派,则有望给澳元提供进一步上涨动能;若意外偏向鸽派,则需要提防澳元的回调风险。

周二欧洲时段,投资者主要关注欧元区的CPI数据和就业数据,德国的就业数据也需要简单予以留意,有望给未来欧洲央行的货币政策倾向提供一些参考,但预计影响可能有限。

欧洲央行首席经济学家Philip Lane在8月27日曾表示,欧洲央行的政策有助于把欧元区经济带上复苏正轨,根据通胀前景,必要时央行会对政策做进一步调整。“货币政策挑战包括两个阶段。一旦负面冲击已被充分抵消,第二阶段将确保适当调整疫情后的货币政策立场,以便及时向中期通胀目标靠拢”。

欧洲央行也正在对货币政策策略进行评估,可能会改变维持物价稳定的使命。多年来,欧元区的通胀率一直未能达到略低于2%的目标,市场预计欧元区8月核心CPI年率仅为0.8%,如果数据符合预期或者差于预期,可能会对欧元产生一下拖累;但如果意外好于预期,将有望给欧元提供进一步上涨机会。

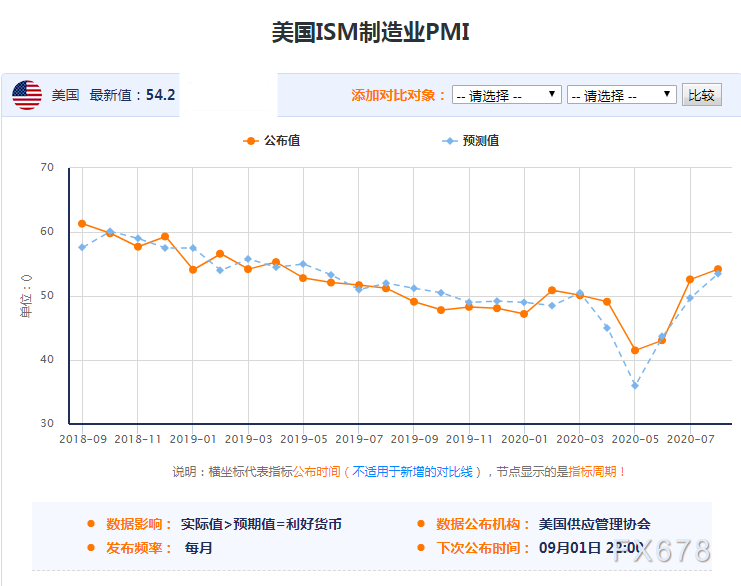

周二纽约时段,投资者需要重点关注美国8月ISM制造业PMI数据的表现,美国7月ISM制造业PMI录得54.2,创2019年3月以来新高,市场预计美国8月ISM制造业PMI将进一步提升至54.4,如果数据符合预期或者好于预期,将有望给美元提供反弹机会。

值得留意的是,8月21日数据显示,美国8月份Markit制造业PMI录得53.6,为2019年1月以来新高,暗示美国8月份ISM制造业PMI数据有望延续7月份的乐观表现,偏向给美元提供支撑。

周三(9月2日)关键词:美国“小非农”ADP、美联储

周三亚洲时段,投资者需要关注澳大利亚二季度GDP数据,目前市场普遍预期较差,澳洲联储主席洛威称,可能显示下滑约7%,市场预期中值为同比下降5.2%。而且市场预计澳洲联储的经济衰退可能将延续到第三季度,可能会在短线对澳元产生一些拖累。

周三纽约时段,经济数据较多,投资者需要关注美国8月份ADP数据的表现,因为美国非农就业数据的表现总体上接近ADP数据的表现,而ADP数据通常比非农数据提前两天公布,因而市场俗称“小非农”,该数据将为美国非农就业报告提供前瞻指引,因此,市场关注度比较高,尤其是市场特别关注就业数据的时候。

从美联储主席鲍威尔的最新讲话可以看出,未来几年内美联储的货币政策将优先关注美国就业数据的表现(之前是就业和通胀两方面数据的表现),因此美国8月ADP数据的影响力可能会有所增加,投资者需要予以警惕。

目前市场预计为新增90万就业人数,有望录得历史第三佳表现,数据如果符合预期或者好于预期,则有望给近期表现特别弱势的美元提供短线反弹机会。

(ADP历史表现一览)

此外,美联储“三号人物”、纽约联储主席威廉姆斯和2020年FOMC票委、克利夫兰联储主席梅斯特以及明尼亚波利斯联储主席卡什卡利也将分别发表讲话,美联储还将公布8月份经济状况褐皮书,有望进一步给美联储9月份货币政策会议提供前瞻指引,投资者需要重点关注。目前来看,整体偏向鸽派的可能仍比较大,可能会对压制美元的表现。

周四(9月3日)关键词:美国初请失业金人数、美国ISM非制造业PMI

周四亚洲时段,将迎来澳大利亚7月份贸易数据,市场目前整体预期并不乐观,可能会在短线略微拖累澳元等商品货币的表现。

周四欧洲时段,投资者需要留意欧元区7月份零售销售数据的表现,目前市场对年率的预期比较乐观,但对月率的表现并不乐观,整体可能会略微拖累欧元的短线表现。

周四纽约时段,投资者需要重点关注美国的裁员数据和初请失业金人数变动,以便更好的前瞻周五出炉的美国8月份非农就业数据的表现,目前市场整体预期并不乐观。

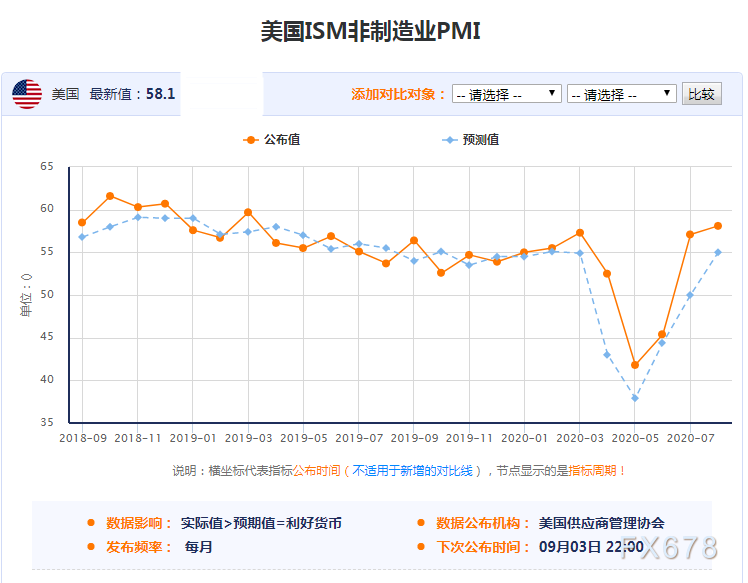

周五纽约时段,投资者还需留意美国8月份ISM非制造业PMI数据的表现,目前市场虽然预期表现会差于7月份表现,但整体依然比较乐观,有望给美元提供支撑。

8月5日美国供应管理学会(ISM)数据显示,美国7月服务业指数从6月的57.1升至58.1,

为2019年2月以来最快,凸显出美国经济从3月低点稳步改善。不过,7月ISM服务业就业指标仍然很弱,从43.1降至42.1,表明在新冠疫情持续威胁下,就业市场的恢复还需要时间。

(美国ISM制造业PMI历史表现一览)

周五(9月4日)关键词:美国非农就业报告

周五市场的焦点将是美国8月份非农就业报告,也是未来一周的焦点所在,因为美联储主席鲍威尔已经强调将更加重视提振美国劳动力市场,表明非农数据将是美联储接下来几年内最关注的经济数据,也将是金融市场最关注的数据。

目前市场预期美国8月份非农新增就业人数为151.8万人,虽然会低于前三个月的数值,但整体仍比较乐观,如果符合预期或者好于预期,将有望给美元提供支撑。此外,目前市场预计失业率将下降至9.9%。

但需要警惕的是,6月-7月份是美国疫情相对最严重的时候,新增确诊屡创新高,而这些并没有在过去两个月的非农数据中有明显的体现,而8月份的非农就业报告的统计截至日期是在8月12日左右,再考虑到近几周美国初请失业金人数居高不下,美国7月服务业PMI的就业分项数据表现不佳,这些都暗示美国8月份非农数据可能很难有乐观表现,这偏向利空美元,利好黄金和多数非美货币的表现。

此外,未来一周,在8月份美国非农数据公布前,市场对美国非农数据的预期值还可能会多次修正,投资者也需要予以留意。

另外,加拿大8月份就业报告也将在周五同时出炉,投资者也需要简单予以留意。

最后,在接下来的一周,投资者还需要留意新冠疫情、新冠疫苗、美国大选、美国救济方案、国际贸易局势、日本政局、英国脱欧的相关消息,一旦出现新的重大变动,都可能会对市场产生巨大的短线影响,需要予以警惕。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。