周五(2月26日)美元刷新逾一周高点至90.97,美债收益率虽大幅回落,但仍守在一年高位附近,澳元、纽元与加元等商品货币兑美元全线大跌。现货黄金一度跌逾50美元,创去年6月17日以来新低至1717.34美元/盎司,本月累计跌超6%,创出2016年底以来最大单月跌幅,因美元走强和经济改善预期降低了对这种避险资产的需求。美油大跌3%,美元上涨以及对通货膨胀的担忧给油价带来压力。

商品收盘方面,COMEX 4月黄金期货收跌2.6%,连续第四个交易日下跌,报1728.80美元/盎司,创2020年6月份以来收盘新低。WTI 4月原油期货收跌2.03美元,跌3.19%,报61.50美元/桶,本周累涨3.78%;布伦特4月原油期货收跌0.75美元,跌幅1.12%,报66.13美元/桶,本周累涨5.12%。

美股三大指数收盘涨跌不一,道琼斯指数指数收盘下跌469.64点,跌幅1.50%,报30932.37点;标普500指数指数收盘下跌18.19点,跌幅0.48%,报3811.15点;纳斯达克综合指数指数收盘上涨71.55点,涨幅0.55%,报13190.98点。

全球主要市场行情一览

美国科技股在这个动荡一周的最后一天小幅反弹,因全球债券暴跌走势缓解,10年期美债收益率跌至1.5%以下。标普500指数则连续第二天下跌,能源和银行股表现不佳,拖累道琼斯工业平均指数走低。纳斯达克100指数本周跌幅缩减至5%左右,仍是去年10月份以来的最大周跌幅,因人们担心疫情期间飙升的科技股估值已失控。

全球债券持稳,因从亚洲到欧洲的央行试图平息市场的恐慌,美债收益率本周曾触及一年来的最高水平,并刺激了股市的下挫。投资者越来越担心通胀加剧会触发货币政策支持力度的回落,而风险资产在疫情期间的上涨主要受益于政策支持。

Miller Tabak + Co.首席市场策略师Matt Maley表示,较高的利率将造成投资者不愿再接受他们近年一直愿意承受的那种过高估值,尽管鲍威尔本周所说的话对经济有利,但对股市并不是特别有利。

贵金属与原油

金价在周五随交易员减持而进一步下跌,现货黄金一度跌逾50美元,创去年6月17日以来新低至1717.34美元/盎司,2月累计下跌6.15%,创出2016年底以来最大单月跌幅,因美元走强和经济改善预期降低了对这种避险资产的需求。

BMO Capital Markets金属衍生产品交易主管Tai Wong称,今天美股开盘后,黄金受到猛烈冲击,在隔夜时段未能守住每盎司1760至1765美元的关键水平后,投资者出售黄金持仓。

金价今年以来跌逾8%,因市场聚焦于经济复苏前景和美债收益率上升,这降低了没有利息收益的黄金的吸引力。黄金交易所交易基金持有量降至7月以来最低。

Oanda Corp.高级市场分析师Edward Moya表示,黄金2021年处境艰难,唯一能帮助它的是央行阻拦债券收益率上涨,美联储将有很多机会来阻止美国国债收益率飙升,但目前看来,他们似乎还很耐心。

美油大跌3%,创出11月份以来最大下跌,美元走强以及对通货膨胀的担忧给油价有记录以来的最佳年度开局带来压力。不过,由于全球库存趋紧以及需求回升,本月美国基准原油价格仍上涨了近18%。根据美国官方数据,2020年美国国内原油产量出现四年以来首次下降。

Tyche Capital Advisors LLC.的Tariq Zahir表示,从近期走势来看,价格下跌的风险更大一些。要从这里继续走高,需求必须大幅回升。

年初至今原油价格创下历史同期最大涨幅,部分原因是OPEC+联盟限制产量令全球库存大幅减少;此外,摩根大通表示,最近史无前例的寒潮导致美国数百万桶的产能停产,石油市场的日供应量比先前预期少大约10万桶。

由于北海油田进行重大维修,在未来几个月石油供应趋紧的状况可能恶化。OPEC其盟友即将开会决定产量水平。尽管俄罗斯已表示赞成进一步放松减产,但该国2月的石油产量低于OPEC+设定的目标,表明该国未能充分利用1月份OPEC+会议后更加宽松的产油配额。

外汇

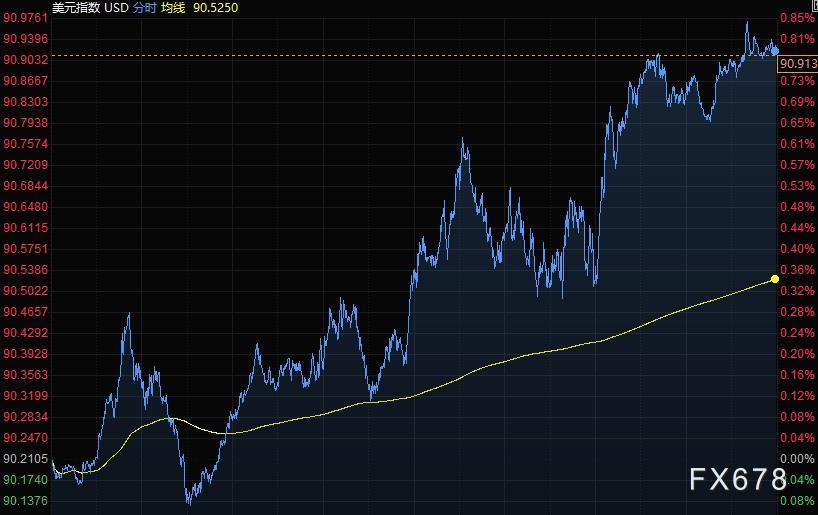

美元周五跑赢所有其他G-10货币,创近六周来最佳单周表现,美债收益率虽大幅下滑但仍保持在一年来的高点附近;一位纽约交易员还表示,美元也受到止损以及美国时段午后的月末资金流的支撑。欧元兑美元大跌百点,美元兑日元创近半年新高,澳元和纽元等风险货币表现最差。

美元指数上涨0.78%,至90.91,为一周最高水平。周五公布的数据显示,美国1月消费者支出录得七个月来最大增幅,但通胀仍较温和。

由于全球疫苗接种速度加快,以及对全球增长改善的乐观情绪,支撑了通胀将上升的押注,国债收益率飙升。这也导致投资者消化的收紧货币政策时间早于美联储和其他央行暗示的时间线。

OANDA高级市场分析师Edward Moya称,美联储并没有真正暗示这让他们感到不安,因此债券市场将继续上涨,美元的走势正体现这一点。

CIBC World Markets的G10外汇策略主管Jeremy Stretch表示,美元走势“是受收益率走势驱动”。他指出,10年期美债收益率周四短暂攀升至标普500派息收益率上方,表明“有明显地不确定性”。

CIBC外汇策略师Bipan Rai在一份报告中指出,长期利率的波动应该会推动美元空头头寸继续平仓以及外汇波动率上升。

欧元兑美元跌0.82%至1.2075,一位纽约交易员表示,欧元在1.2080的枢轴支撑下方触发止损;看涨的投机账户寻求在1.19美元区间的低端买入欧元。英镑兑美元下跌0.59%至1.3933;一度下跌0.9%。

美元兑日元涨0.34%至106.57,一度上涨0.5%至106.69,为去年8月以来最高,汇价正在追随国债收益率走势;可能在周线图云图顶部106.71之前遭遇商业账户的抛盘;28亿美元执行价在106.25-106.45的美元/日元期权周一到期,可能在下方给美元带来支撑。

风险较高货币大跌。澳元兑美元下跌2.15%,至0.7704,是去年6月以来最大跌幅,各个期限的波动率普遍上升,周四自2018年2月以来首次突破0.80美元。

BDSwiss研究主管Marshall Gittler表示,尽管市场表明经济增长加快,但澳元仍跑输,可能是因为澳洲联储的收益率曲线控制政策将抑制其国债收益率大幅走高,这进而可能限制了澳元的吸引力。

纽元兑美元一度下跌2%至0.7203,CIBC的Rai表示,收盘跌破0.7315,即1月份高点以及新西兰联储会议之后本周早些时候再次试探的水平,表明汇率将进一步回调。

其它货币对方面,美元兑加元涨1.07%至1.2738;美元兑瑞郎涨0.41%至0.9085,盘中一度突破0.91关口,创近三个月新高。

国际要闻

【美国的新一轮刺激计划使个人收入创下2020年4月以来的最大月度增幅,通胀依然温和】美国1月个人收入增长了10%,高于机构预期的9.5%增长。国会批准为数百万美国人发放600美元的个人经济援助资金,消费者拿到资金后很快就把它们花掉了,推动当月零售销售飙升,美国1月个人支出月率增长2.4%,此前为-0.2%。美国1月核心PCE物价指数年率录得1.5%,与机构预测相近,通胀依然比较温和。

【英国央行副行长拉姆斯登:英国的通货膨胀率仍然低于1%,这反映出经济仍然受到新冠疫情的严重打击。我们认为通胀风险倾向于下行,至少在短期内是这样。解除英国宽松货币政策的门槛很高。我们确实在密切关注市场,最近几天出现了波动。英国国债收益率上升是经济方面更多正面消息的必然结果,而不是对通胀的担忧】

【欧洲央行管委斯图纳拉斯:欧洲央行应该加快紧急抗疫购债计划(PEPP)的购债步伐,从根本上说,没有理由收紧长期债券的名义收益率,政策委员会应该在3月11日的会议上发出指示,对抗毫无根据的融资条件收紧】

【欧洲央行官员Visco:通胀上升势头不会持续或大幅上升】意大利央行行长Ignazio Visco表示,二十国集团的官员们简要讨论了通胀问题。20国集团承认通胀预期在上升,但上升势头不会持久。没有讨论退出支持措施,退出目前有利的货币状况需等待金融复苏,我们仍然非常投入参与支持复苏并帮助那些受大流行病影响最严重的群体。

【美国1月份商品贸易逆差扩大 进口创下纪录新高】随着进口攀升至历史新高,美国商品贸易逆差在1月扩大,表明美国消费者的需求持续回升。美国商务部在周五发布的数据显示,贸易赤字从去年12月的832亿美元增至837亿美元。受访经济学家预估中值为赤字830亿美元。进口额增长1.1%至2189亿美元,出口增加1.4%至1352亿美元,为2020年2月以来的最高水平。1月份美国进出口总额飙升至3540亿美元,为2018年10月以来最高水平,表明贸易活动回升。

国内要闻

【证券时报头版评论:美债波动冲击全球市场,正视“灰犀牛”方能行稳致远】25日夜间,10年期美债收益率突破1.5%的关键点位,盘中一度冲高至1.60%以上。从基本面分析,随着疫苗接种和疫情趋势好转,经济活动正常化加速。同时,全球通胀预期已从温和再通胀进入通胀担忧阶段,推进了美债收益率的上升。此前,美债收益率一直被市场压在较低水平,如今转向趋势已然出现。作为全球资产定价的“锚”,美债收益率上升导致高估个股更加脆弱,正视“灰犀牛”才能在资本市场行稳致远。值得警惕的是,一些2021年以来高位买入“核心资产”的投资者,反而忽略了高估值背后的高风险,沉溺于一些明星基金经理过往出色业绩曲线衍生出来的线性推理,只盼早日发家致富,却对风险防范并不充分。殊不知,市场的风险偏好已在悄然转变。

【专家:再通胀压力上行,CPI温和可控】 受全球经济逐渐复苏影响,大宗商品价格持续上涨,通胀预期持续回升,许多人表现出对于我国出现“再通胀”可能冲击物价水平,引发恶性影响的忧虑。接受采访专家认为,本轮主要是以大宗商品价格为代表的海外输入性通胀,尽管工业生产者出厂价格指数(PPI)将延续上行趋势,但向居民消费价格指数(CPI)的传导效力仍然不足。整体来看,本轮国内通胀压力可控,CPI仍将以温和上涨为基调,但其引发的对股市、楼市的变化,或降低了老百姓的居民边际消费倾向。机构普遍判断,由于油价、有色金属等大宗商品价格还将处于价格高位,PPI同比上行趋势将延续,PPI与CPI的剪刀差有望在一季度实现反转。(证券时报)

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。