美股对疫情的反应极为剧烈。去年2月和3月,美国新冠疫情最为严重的时候,纳斯达克100指数累计下跌13.1%,期间还有多次熔断。在疫苗普遍接种之际,市场对于疫情的担忧情绪逐渐消退。但是,疫苗能否对变异毒株有所防护,依旧是未知数。按照以色列的统计,辉瑞疫苗对德尔塔病毒的防护有效率仅为39%,可见,疫苗并不能让大部分避免病毒的侵袭。好在,该疫苗对预防住院的保护率为88%,对预防重症的保护率为91.4%。也就是说,即便被传染上德尔塔病毒,也仅仅表现为轻微症状,由于疫苗的防护,确诊人群有较大比例可以自愈。

一波未平一波又起,德尔塔未完,拉姆达再起。美国已出现 “拉姆达”毒株感染病例,这种变异毒株,最早于去年8月在秘鲁发现。目前,美国已发现1060例由“拉姆达”毒株引起的病例,日本政府也有报告。目前尚未有完整数据,表明疫苗对拉姆达病毒的防护有效率。只是从趋势上看,病毒一直变异,疫苗的防护作用也势必连续下降。世卫组织的专家警告说,随着病毒继续传播、适应环境和通过变异确保其生存,可能将会出现更多变种毒株,英国科学家也警告,可能还会出现死亡率极高的超级病毒。虽然现阶段的新冠病毒可防可控,但随着病毒的不断变异,疫情仍可能对股票市场形成严重冲击。

美国有三大股票指数,分别为纳斯达克、道琼斯和标普500指数,其中纳斯达克指数走势最为坚挺。以去年2月和3月的下跌为例,道琼斯累计跌幅22.43%、标普500指数累计跌幅19.87%,而纳斯达克跌幅只有13.1% 。纳斯达克指数是美国优质科技公司的集中地,以亚马逊、微软、谷歌、苹果等知名科技股为高权重成分股。这些科技股的盈利能力极强,且具有极高的盈利增速,市场买入热情极为高涨。通常意义上的利空消息不会对纳斯达克指数构成明显冲击,甚至有些时候,利空消息公布后纳指不跌反涨。

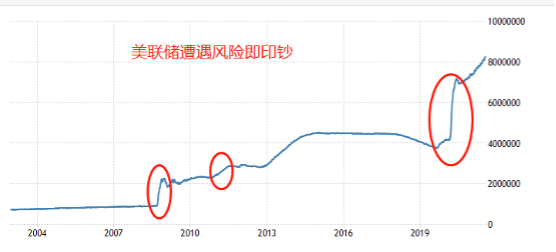

不过,没有只涨不跌的股票,纳指的上涨也有大限。一个简单的问题:为什么科技股的营业收入可以高增速的维持下去?答案很简单:美联储宽松货币政策。以亚马逊为例:其2020年营收增速37.62%、2019年20.45%、2018年30.93%,其它年份基本保持30%左右的增速。如此优异的表现,一方面是自身具有垄断性,另一方面,也是最重要的,是因为美联储一直再以极高的速度印钞放水挽救摇摇欲坠的美国经济。自08年次贷危机之后,美联储似乎已经形成共识,只要美国经济遭遇风险,就敞开了印钞票。怪异的是,这种简单粗暴的方法还特别管用,美国经济一次次在重大危机面前死里逃生,包括2020年出现的新冠肺炎疫情。

从美联储资产负债表的不断扩张中可以看出,如2008年、2011年那样的小幅增加货币供应,已经无法满足最新出现的经济衰退风险。2020年的时候,美联储干脆将资产负债表提高了一倍,从4万亿猛增至8万亿。

说回德尔塔病毒和拉姆达病毒。在新冠肺炎病毒不断变异的状态下,如果最终触发了大面积感染和严重经济衰退风险,可想而知,美联储大概率会重拾印钞工具,有可能将资产负债表再翻一倍,达到16万亿美元!伴随货币大放水而来的,是美股因为疫情危机短暂下跌后的持续性暴涨。没错,因为美联储的一惯性操作,疫情(或者其它危机),只会导致美股大涨,而不是大跌。

反过来,如果德尔塔病毒和拉姆达病毒并没有对经济构成严重影响,美股反而有大跌风险。因为,在没有外部风险冲击时,美联储倾向于让货币政策回归正轨,不断缩减每月购债,并且渐进的提高基准利率。虽然抽水的速度很缓慢,但毕竟大趋势是货币紧缩。届时,美国各大科技股的营业收入或许就没有前几年那么好看。

综上所说:疫情愈发严重的话,反而会推动美股上涨,因为美联储会采取超级量化宽松;如果疫情慢慢褪去,美联储恢复常态化货币政策,逐渐降低的货币水位,会让美股市场上裸泳的股票统统浮出水面,美股阴跌的周期随即到来。

免责声明

1、以上分析仅代表分析师观点,汇市、股市、期市有风险,投资需谨慎。

2、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。