周三(6月22日)亚洲时段,现货黄金震荡微跌,一度创四个交易日新低至1826.45美元/盎司,美联储巴尔金支持7月加息50或75个基点,美国财长耶伦淡化经济衰退预期,美国国债收益率略微走高,美国股市出现小幅反弹,都给黄金带来一些压力。但地缘局势相对紧张,美国成屋销售数据表现不佳,仍给金价提供一些支撑。

市场普遍关注美联储主席鲍威尔在国会的半年度证词,以寻找关于未来加息的线索和他对经济的最新看法。北京时间21:30 鲍威尔将在参议院银行委员会就半年度货币政策报告做证词陈述,偏向鹰派的可能性比较大,偏向利空金价。

投资者“正试图预测未来,看看美联储将变得多激进”,Horizon Investment Services首席执行官Chuck Carlson说,“这是一个现在很难回答的问题,因为他们要看通胀的情况。”

基本面主要利空

【美联储巴尔金支持7月加息50或75个基点】

里奇蒙联储主席巴尔金(Thomas Barkin)周二表示,美联储主席鲍威尔关于联储在7月加息50或75个基点的可能性最大的指引是“合理的”,但他告诫说,美联储不能操之过急,以避免损害经济。

“我对鲍威尔所说的话感到相当满意。他给出了一个感觉相当合理的范围,”巴尔金在全美商业经济协会(NABE)举办的网络研讨会上说。

美联储准备在7月份的下一次会议上再次进行比通常更大幅度的加息,以抑制超过其2%目标三倍的通胀,人们越来越担心经济会因此陷入衰退。

巴尔金重申,美联储将不得不采取限制性货币政策,但他表示,数据和判断将指导美联储应对“高企、广泛且持续的”通胀。

“你真的不想无意中破坏一些东西,导致出现你没有预料到的经济行为体的反应出现大幅回调。这是一个微妙的平衡,我认为判断将发挥着巨大作用,”巴尔金说。

上周,在另一份报告显示物价压力升幅超过预期之后,美联储将联邦基金利率目标区间提高了75个基点,达到1.50%-1.75%。美联储现在预测,在未来六个月内,借贷成本将是这个水平的两倍多。

一些政策制定者,包括之前对引发失业率急剧上升比较警惕的一些决策者,都支持新的全力以赴抑制通胀的做法。

周三和周四,在国会举行的为期两天的半年度例行听证会上,美国立法者将仔细审查鲍威尔关于对通胀无条件开战的承诺,通胀导致美国人的实际收入减少。

巴尔金说,他仍寄望短期内很多疫情时代的价格压力会得到缓解,通胀开始回落,但没有给出何时通胀会恢复到联储目标的时间表。

【美国财长:经济衰退面貌不尽相同,拉低通胀与强劲就业市场可以并存】

美国财政部长耶伦周二表示,她仍然认为经济连续两季负增长是构成经济衰退的适当标准,但她认为维持强劲劳动力市场且同时降低通胀是有可能的。

耶伦在访问南达科他州原住民保留区时被问到如何定义经济衰退,她答道,以连续两季经济负成长作为界定通常有效,许多人也持这种看法,“但并非所有经济衰退都是一样的。”

她称,“有深度衰退。有浅层的经济衰退。有快速恢复的经济衰退。有的衰退可能会使失业率略微上升,而非大幅上升”。

【渣打:若金融环境继续收紧,美元有进一步上涨5%的空间】

渣打策略师Steve Englander表示,如果金融环境在美联储加息背景下收紧地足够,美元有进一步上涨多达5%的空间。

担任该行全球G-10外汇研究和北美宏观策略主管的Englander表示,美元指数过去12个月上涨了超过10%,且接近2020年初以来的最高水平,其表现与过去一年的金融状况“紧密相连”。

美元上涨背景下,美债收益率受到通胀忧虑、有关美联储对此可能反应的预期影响而飙升。借贷成本的上涨,以及经济增长预期的弱化,也损害了风险较高的资产,提振了例如美元等相对安全资产的吸引力。

“由于股票价格、金融状况的其他驱动因素和美元正在对同样的经济和货币政策预期做出反应,因此在金融状况、股票价格和美元之间最有可能存在联合相关性,”Englander表示。“我们假设,这种紧密的关系在这个周期中会继续保持。即使它不太可能长期维持,但似乎可以合理地假设,它会是未来几个月的基准情景。”

Englander指出,彭博美元指数自去年7月以来大幅上涨之际,伴随着彭博金融状况指数收紧2.5个点。他认为,金融状况指标再上升1.2个点,将使该指数达到1998年以来的最紧,将意味着美元会进一步上涨5%。美国国债收益率周二再度走高,10年期收益率一度攀升9个基点至3.31%。

当然,这种观点基于金融状况会继续收紧的假设。如果市场和美联储都低估了经济的下行势头,且金融环境出现了意料之外的放松,那么Englander认为美元可能会下跌5%–如果因为市场仓位而加剧走势,那么美元跌幅可能更大。

【美国股市反弹逾2%,在成长股巨头和能源股带动下普涨】

华尔街主要指数周二跳涨超过2%,上周股市因担忧全球经济陷入衰退而暴跌后,投资者买入成长股巨头和能源股。

市场普遍反弹,标普500指数11个主要板块均上涨,上周该指标股指录得2020年3月以来的最大单周百分比跌幅。

投资者正试图评估股市能跌到什么程度,评估美联储激进加息以抑制高通胀可能给经济造成的风险。本月早些时候,标普500指数从1月触及的历史高点下跌超过20%,确认进入熊市。

“我认为我们已经触底了吗?并没有。我认为我们将看到更多的波动,我认为触底过程可能需要一些时间,”Invesco公司首席全球市场策略师Kristina Hooper说,“但我确实认为看到投资者的买兴是个好迹象。”

截止收盘,道琼斯工业指数上涨641.47点,或2.15%,报30,530.25点;标普500指数上涨89.95点,或2.45%,报3,764.79点。纳斯达克指数上涨270.95点,或2.51%,报11069.30点。

能源股是今年标普500指数中涨幅最大的板块,在上周暴跌后大涨5.1%。每个板块都至少上涨了1%。

苹果、特斯拉

Blue Line Futures首席市场策略师Phillip Streible表示,“美国国债收益率略高,美国股市小幅反弹,这都给黄金带来了一些压力。不过,美元正在下跌,并提供一些支撑。”。

【英国央行首席经济学家:需要进一步收紧政策】

英国央行首席经济学家Huw Pill在ICAEW主办的网络活动中表示,英国央行准备在必要时采取“更加积极”的行动。

他说,通胀势头有自己进行下去的风险,停止第二轮效应至关重要。

不过Pill表示,加息仍需要12-18个月才能见效,并且不可能抵消能源价格上涨的冲击。

Pill重申了通胀而非汇率是英国央行的目标,称央行正在艰难得权衡取舍。

【欧洲央行的Rehn:物价大幅上涨给加息提供充分理由】

欧洲央行管理委员会成员Olli Rehn称,央行“有充分理由”下个月开始加息。

这位芬兰央行行长表示,能源和原材料成本的大幅上涨正在更广泛地传导到其他产品和服务价格上。

“通胀急剧上升的情况下,有充分的理由加速货币政策正常化,”Rehn周二在一份声明中表示。“目标是确保通胀在中期内稳定于2%的目标水平。”

欧洲央行预计今年平均通胀率为6.8%,随后于明年放缓至2.1%。周一,行长克里斯蒂娜·拉加德重申,计划启动逐步加息的进程,从下个月加息25个基点开始。

“欧洲央行基准利率将在7月上调,预计9月会进一步上调,”Rehn表示。

Rehn在赫尔辛基的一个新闻发布会上说,下个月的加息幅度将是0.25个百分点,有鉴于通胀前景,9月份的加息步伐“很有可能”会超过这个幅度。他说,随后将逐步加息。

基本面主要利多

【莫斯科扬言报复立陶宛运输禁令,将“有严重负面影响”】

俄罗斯周二警告立陶宛,该国将因禁止俄罗斯运往波罗的海飞地加里宁格勒的货运列车过境而面临“有严重负面影响”的措施。这是乌克兰战争开始后,围绕西方对俄制裁的最新争议热点。

乌克兰东部的俄罗斯军队和分离主义分子继续取得进展,向利西昌斯克(Lysychansk)推进,该市是乌克兰军队在顿巴斯地区的主要堡垒。

乌克兰继续要求西方国家运送更多火炮。国防部长Oleksiy Reznikov周二宣布,威力强大的德国自行榴弹炮已经送达。

作为对西方制裁的报复,俄罗斯已经开始减少通过乌克兰向欧洲输送的天然气量。欧盟国家已经列出了应对供应危机的措施。

德国经济部长哈贝克(Robert Habeck)说,流量减少相当于对德国的经济攻击,“不能让它得逞”。

外交人士的注意力已经转向加里宁格勒,这是一个被波兰和立陶宛包夹的俄罗斯城市,有近百万居民。它通过一条穿越立陶宛的铁路与俄罗斯其他地区相连。

欧盟和北约成员国立陶宛已经关闭了这条运输钢铁和其他黑色金属的线路。据该国称,上周六生效的欧盟制裁措施要求其必须这样做。俄罗斯塔斯社援引外交部发言人的话说,立陶宛还阻止了粮食运输,危及该地区的粮食安全。

住在边境附近的立陶宛人说,他们对北约有信心,认为它是对任何潜在的俄罗斯攻击的威慑。

与此同时,另一个波罗的海国家爱沙尼亚于周二召见了俄罗斯大使,抗议6月18日一架俄罗斯直升机侵犯该国领空。俄罗斯方面没有立即发表评论。

俄罗斯联邦安全会议秘书帕特鲁舍夫访问了加里宁格勒,在那里主持了一场安全会议。他说,立陶宛的行动表明,俄罗斯不能信任西方,他称西方在加里宁格勒问题上违反了书面协议。

俄新社援引帕特鲁舍夫的话说,俄罗斯正在制定“适当的措施”作为回应,“其后果将对立陶宛人民产生严重的负面影响”,但未详细说明。

【美国5月份二手房折合年率销量跌至近两年低点】

美国5月份二手房销量连续第四个月下降,跌至近两年最低水平,凸显出高房价和抵押贷款利率飙升对购房需求的抑制作用。

美国全国地产经纪商协会(NAR)周二公布的数据显示,5月份二手房折合年率销量环比下降3.4%至541万套,为2020年6月以来的最低水平。接受彭博调查的经济学家预期中值为540万套。

“今年抵押贷款利率大幅上升应该会导致未来几个月的房屋销售进一步下降,”NAR首席经济学家Lawrence Yun在一份声明中表示。“不过,定价合理的房屋卖的很快,只有库存水平大幅上升(接近翻倍)才能给房价降温并为购房者提供更多选择。”

待售房源数量同比减少至116万套。按照目前的速度,5月份房屋库存可售2.6个月。虽然仍然处于历史低谷,但这已经是该市场的月供应连续第四个月改善。

二手房售价中值同比上涨14.8%,达到创纪录的407,600美元。5月份首次购房者在美国市场的销量占比为27%,低于上年同期的31%。

【马斯克,鲁比尼、高盛齐声警告美国经济衰退风险升高】

马斯克、鲁比尼和高盛警告称,美国经济陷入衰退的可能性越来越高,这一预测料将引发对美国这个全球最大经济体“硬着陆”的担忧。

特斯拉首席执行官马斯克周二表示,美国经济可能在不久的将来出现衰退。

马斯克在接受采访时表示,“经济衰退在某个时刻是不可避免的。至于短期内是否会到来,我认为概率比较大”。

马斯克说,“这事还不能确定,但看起来可能性较高。”

高盛经济学家们也下调了美国经济增长预测,并在周一的研究报告中警告称,经济衰退的风险正在上升。

高盛团队预计,未来一年经济陷入衰退的概率为30%,高于之前的15%;如果第一年得以避免,第二年衰退的概率为25%。这意味着未来两年累计概率为48%,高于之前的35%。

“我们现在认为经济衰退风险提高,且更可能发生在前期,”Jan Hatzius等高盛经济学家写道。 “主要原因是我们的基线增长预测现在较低,我们越来越担心,如果能源价格进一步上涨,即使经济活动大幅放缓, 美联储也会感到必须要对高通胀和消费者通胀预期作出有力回应。”

因为准确预测2008年金融危机而获得“末日博士”的Roubini Macro Associates首席执行官鲁比尼表示,他预计美国经济将在年底前陷入衰退。衡量消费者信心,零售销售,制造业活动和住房市场的指标都在急剧放缓,而通胀率很高。“我们非常接近衰退。”

First Majestic Silver首席执行官Keith Neumeyer认为,美联储的鹰派立场不可持续,这个全球最大的央行可能不仅会在年底前完全停止加息,而且还会逆转路线,降低利率。

Neumeyer表示,美联储的货币政策转向可能会在2022年第四季度之前发生,并刺激贵金属的另一轮牛市。

Neumeyer预计,美联储今年可能会再加息两到三次,但一旦市场真的崩溃,美联储可能会改变立场,开始降息。“这将是下一个黄金和白银大周期的开始。”

【旧金山联储指美国高通胀仅三分之一赖需求,联储给通胀退烧有难度】

旧金山联储周二发表的一份研究报告显示,美国目前的高通胀中只有约三分之一是由需求驱动的,这凸显了美联储决策者在抑制通胀方面面临的困难。

目前,美国通胀率是美联储目标的三倍,本月早些时候,一份比预期更糟的通胀报告显示,几乎没有改善的迹象。

旧金山联储经济学家Adam Hale Shapiro在该行最新一期的《经济通讯》中写道,目前通胀攀升约一半是因供应问题所致,需求原因约占三分之一,其余则是模糊不清的因素造成的。

这一点很重要,因为正如美联储主席鲍威尔上周承认的那样,美联储在不诱发经济增长急剧放缓或失业率急剧上升的情况下,压低当前处于40年高位的通胀的任务,越来越取决于其无法控制的因素。

人们一度认为,一旦全球经济从新冠疫情封锁中重启,供应链问题就会迅速得到解决,但事实证明这类问题十分顽固,中国继续实施阶段性封控,以遏制病毒传播,而俄罗斯入侵乌克兰则导致能源和食品成本飙升。

在美国国内,由疫情和其他人口因素造成的全国性劳动力短缺正迫使企业提高薪酬待遇以吸引工人。

Hale Shapiro写道,“在劳动力短缺、生产受限和运输延误得到解决之前,通胀压力不会完全消退。尽管人们普遍预计供应受扰将在今年得到缓解,但这一结果非常不确定,”

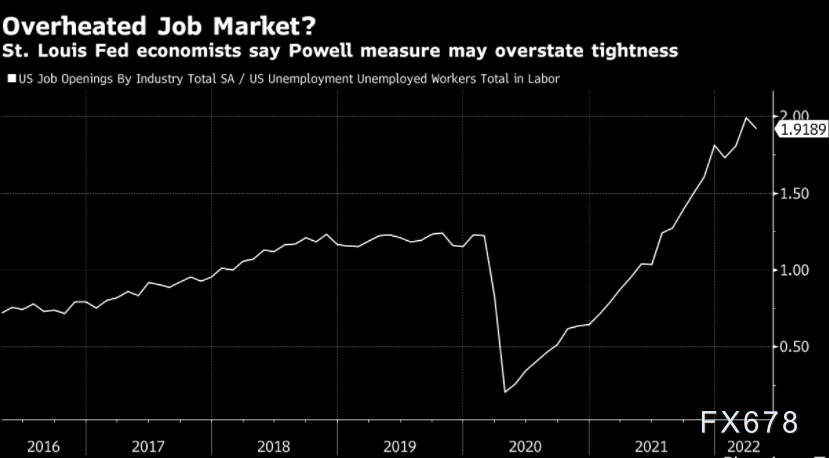

【美联储经济学家:鲍威尔的就业指标夸大了劳动力市场紧俏程度】

圣路易斯联储两位经济学家表示,美国劳动力市场远不如美联储主席鲍威尔经常提到的一项指标显示的那么紧俏。

鲍威尔在6月14-15日美联储会议后的新闻发布会上表示,职位空缺数大约是失业人数的两倍,这是一个特别高的数字。然而,经济学家David Andolfatto和Serdar Birinc在圣路易斯联储网站发文称,如果把跳槽到新岗位的员工也计算进去,会发现调整后的职位空缺率并没有显示出就业市场非常紧俏。

“大家似乎都认为劳动力市场非常紧张,”他们写道。 “但鉴于最近的通胀,许多劳动者的实际工资似乎在下降,而企业利润率较高。这与劳动力市场吃紧的结论符合吗?”

上述经济学家表示,如果使用他们调整后的指标,空缺职位数和可用劳动者数量“更接近1:1”。调整后的比率仍高于历史平均水平,但反映的“紧张程度大大降低了”。

他们认为,对该指标进行调整是有道理的,因为许多劳动者是从一份工作转到另一份工作,并非从失业变成就业。

后市前瞻

FXStreet分析师Dhwani Mehta表示:“鲍威尔将于周三和周四就美联储半年度货币政策报告在国会作证。如果他对7月加息75个基点表现出信心,美元可能恢复向20年高点的上行趋势。若如此,金价可能会跌破当前波动区间,并瞄准1800美元/盎司关口。”

FOREX.com市场分析师Fawad Razaqzada表示,在央行升息、通胀疑虑与衰退揣测下,金价过去几周以来一直保持在1800至1875美元,各种相互冲突的力量,使黄金无法有明确的走向。

他说:“收益率上升和偏强势的美元不利黄金,但黄金并未完全被打倒,显然有其他力量支撑着,包括随着币圈和股市遭抛售,促使避险资金流入黄金,以及投资人对规避通胀风险的需求。”

技术面来看,美元指数仍然相对强劲,短线看涨信号有所增加,而现货黄金的看空信号有所增强,本周金价可能会进一步试探1800整数关口附近支撑。

北京时间09:52,现货黄金现报1827.37美元/盎司。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。