北京时间19:45,现货黄金上涨0.35%至1927.96美元/盎司;COMEX期金主力合约上涨0.32%至1935.7美元/盎司;美元指数下沉0.03%至102.953。

周一,美国国债收益率曲线中备受关注的部分出现了自20世纪80年代初高通胀时代以来的最严重倒挂,反映出金融市场对延长加息周期可能使美国陷入衰退的担忧。美国国债市场周二因独立日休市。

先锋集团分析师在年中展望中表示:“我们认为央行还有更多工作要做。我们认为,通胀如何降低到2%目标的最后阶段可能是最具挑战性的。”

美国制造业连续八个月萎缩

周一(7月3日)公布的数据显示,美国制造业在6月份连续第八个月萎缩,下滑至2020年5月以来的最低水平。但美国就业市场继续表现出弹性。投资者等待将在周五(7月7日)公布的美国6月非农就业报告,该报告可能会影响美联储的下一步决定。

巴克莱驻美国的分析师在给客户的一份报告中表示:“尽管疲软的ISM数据发出了经济衰退的信号,但强劲的劳动力市场和实际收入增长将继续支持消费。”

凯投宏观全球经济学家阿丽亚娜·柯蒂斯表示:尽管有证据表明商品通胀正在放缓,但央行行长可能会保持紧缩政策,以应对“事实证明更棘手”的服务业通胀。

瑞银分析师乔瓦尼·斯塔诺沃(Giovanni Staunovo)表示:“隔夜公布的美国经济数据(包括采购经理人指数)弱于预期,支撑了金价。市场参与者将密切关注即将公布的美国非农就业数据,关注美联储此前的加息是否会放缓美国经济势头。”

美联储维持鹰派姿态招致争议

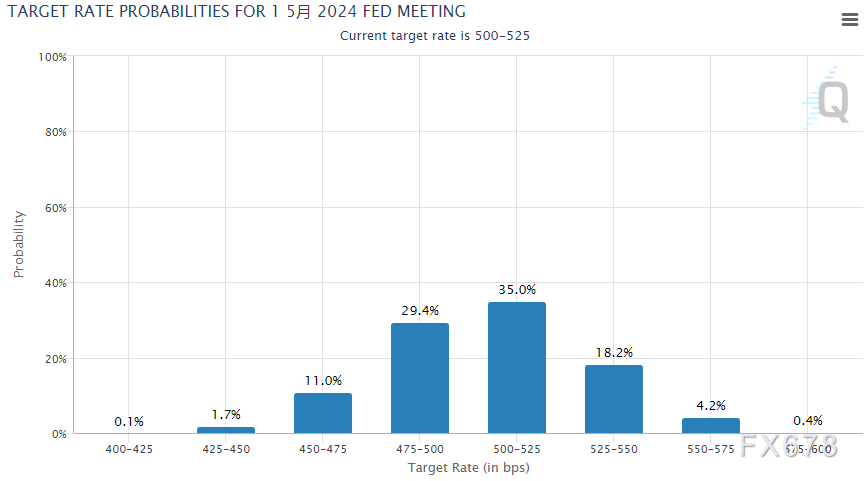

美联储6月会议即将将在周三(7月5日)出路。美联储主席鲍威尔此前表示,预计下半年将至少在加息两次(共50个基点)。而根据CME的“联储观察”工具,投资者预计美联储7月份加息25个基点,然后利率保持在5.25%-5.50%区间,直到2024年5月降息。

法国巴黎银行研究主管Manishi Raychaudhuri表示,美联储货币政策前景仍存在不确定性。6月会议纪要将于本周晚些时候公布,可能会提供有关政策方向的更多线索,但也会带来一些波动。“如果美联储像市场普遍预期的那样过度收紧政策,并决定再加息至少两次,那么人们就会担心经济衰退可能比现在预测的更为严重。”

太平洋投资管理公司(PIMCO)的经济学家蒂芙尼·威尔丁(Tiffany Wilding)表示:“虽然央行在降低通胀方面取得了初步进展,但央行一把手总体上仍然面临着艰难的平衡。如果财政政策没有做好准备,我们就会看到增长环境变得更加不确定,周期性下行风险正在加剧。”

ABC Refinery全球主管Nicholas Frappell表示:“目前黄金面临的不利因素是,美联储(此前)预计将进一步加息50个基点、更多流动性收紧以及在达到最终峰值后一段时间内利率仍将保持高位。”

道明证券经济学家,通货膨胀仍然过高,所以美联储将继续发表限制性言论,虽然黄金不会暴跌,但在一段时间内不太可能有大的收益。毕竟,市场仍在为下一次FOMC会议加息定价。

大华银行表示,仍然保持对黄金的积极展望。他们继续认为,随着美联储达到其加息周期的尾声,美国利率将在未来几个月达到顶峰。黄金仍然是投资组合风险的一个重要分散因素。总的来说,他们保持对黄金持积极看法,并预测黄金将在2023年下半年和之后的交易中超过2000美元/盎司,在2024年上半年进一步上升到2100美元/盎司。

现货黄金上看1939美元

日线上看,金价自1968美元开启下行C浪走势,下方支撑看向61.8%目标位1875美元。小时图上看,金价上方阻力看向1930美元和1939美元,它们分别是1968美元-1893美元下行区间的50%斐波那契回档位和61.8%斐波那契回档位。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。