北京时间19:16,现货黄金上涨0.55%至1935.78美元/盎司;COMEX期金主力合约上涨0.54%至1941.4美元/盎司;美元指数下跌0.19%至101.763。

本周重点关注即将在周三(7月12日)公布的美国CPI(消费者价格指数)数据。6月核心CPI预计同比上涨5%,仍远超2%目标。美联储官员周一(7月10日)表示,美联储可能需要进一步加息以降低通胀。

旧金山联储主席戴利(Mary Daly)表示,加息过少的风险仍然大于加息过多的风险,“今年我们可能需要再加息几次,才能真正让通胀持续回到美联储2%的目标。”她表达了美联储决策层中最普遍的观点。

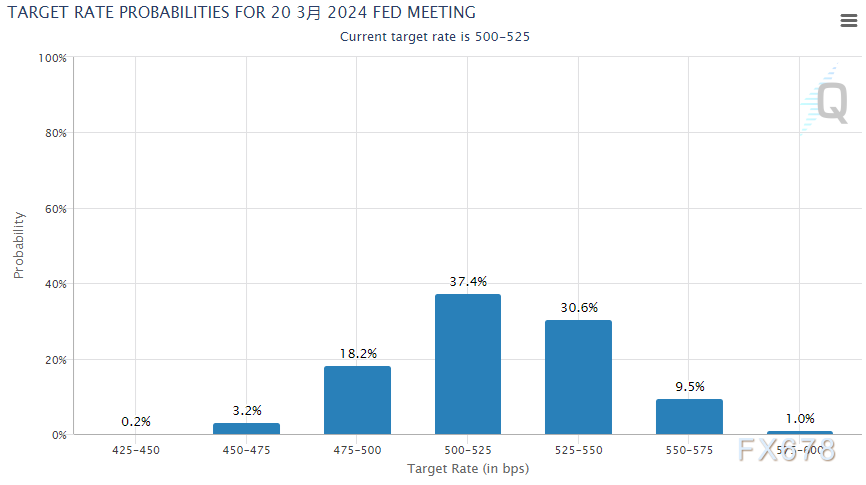

自2022年3月以来,美联储已加息5个百分点,以降低美国逾四十年未见的高通胀。美联储政策制定者上个月选择维稳利率,以便有时间评估之前借贷成本上涨带来的影响,但大多数人预计2023年底前至少还会有两次各25个基点加息。

澳新银行的经济学家指出,美元走软帮助黄金市场逆转早前跌势,不过交易员在CPI数据公布前保持警惕。即使通胀下降,市场仍预计美联储将在本月底加息。

加息接近终点

不过,美联储官员也承认,当前的货币政策紧缩周期即将结束。根据CME的“联储观察”工具,投资者认为美联储将在7月会议上将利率提高到5.25%-5.5%区间,并保持在这一水平直到2024年降息。

纽约联储周一发布的消费者预期状况调查显示,6月份的一年期通胀预期降至2021年4月以来的最低水平3.8%。这可能支持物价压力正在减弱的说法,进而减轻央行再次加息的压力。

戴利补充道,她完全支持六月的政策决定,随着美联储接近加息周期的“最后一部分”,双方正在取得更好的平衡。“我们最终可能会做得更少,因为我们需要做得更少。”

美联储负责监管的副主席迈克尔·巴尔周一表示,他们还有一些工作要做,他认为已经很接近(完成加息)。亚特兰大联储主席拉斐尔·博斯蒂克周一重申了他的观点,即美联储可以对利率保持“耐心”,并允许现有的限制性政策来降低通胀,无需央行采取进一步行动。

瑞银(UBS)分析师乔瓦尼·斯塔诺沃(Giovanni Staunovo)表示:“市场对美国通胀数据的反应取决于通胀放缓的程度……只有当通胀意外下行,黄金才会受益,因为这表明美联储加息周期即将结束。”

华侨银行执行董事兼外汇策略师Christopher Wong表示:“……更重要的是,市场需要开始接受‘2024年降息’的说法,这样黄金才能进一步发光。”

反对声音

但纽约联储的调查也显示,预期房价将连续第五个月上涨。这表明住房通胀可能在某个时候再次成为美联储须要面对的问题。美联储内部仍然存在持相反观点的声音。

克利夫兰联储主席梅斯特重申,美联储需要进一步收紧货币政策以降低通胀,因为经济显示出比今年早些时候预期更强的潜在实力,通胀仍然居高不下,核心通胀进展陷入停滞。

梅斯特在评论上个月的政策会议时告诉记者:“如果只有我一个人,我会上调利率,但我理解六月份不上调利率的理由,因为符合市场预期的重要性。”她还表示,她对利率的展望与美联储年底前进一步收紧政策的共识一致或略高半个百分点。

City Index高级市场分析师马特·辛普森(Matt Simpson)表示,金价受到美元疲软的支撑,因为美联储似乎暗示他们已处于紧缩周期的末端,“但黄金投资者似乎在美国通胀报告公布之前避免过度交易。”

现货黄金短线上看1945美元

小时图上看,金价处于自1903美元开启的上行iii浪,上方阻力看向100%目标位1945美元。iii浪是自1893美元开启的上行(i)浪的子浪。日线图上看,金价待突破1940美元(近6月21日高点)。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。